Привет.

Российский рынок с начала марта живет на голодном пайке, большинство производителей смартфонов приостановили или вовсе остановили поставки. Санкции, что ввели против России, не позволяют использовать Apple Pay или Google Pay, ограничили возможности магазинов приложений и подписки на сервисы. Кажется, что все плохое, что могло случиться, фактически произошло. Но первый месяц, когда работали санкции и уже не было массовых поставок, интересен тем, как повел себя рынок, а также покупатели. Давайте в цифрах рассмотрим российский рынок и оценим, насколько он изменился с момента начала санкций, что на нем произошло. Для того, чтобы видеть всю картину целиком, стоит отметить, что в начале марта розничные сети поставили заградительные цены на большую часть электроники, цены выросли от 1.5 до 2 раз, зависели от производителя и города. Розница исходила из предположения, что поставок не будет, а также необходимости иметь какие-то товары на полках. Со второй половины марта произошел откат к ценам предыдущего периода, так как продажи фактически встали. Рознице при этом необходимо оплачивать аренду магазинов, платить зарплату персоналу и налоги. Розница попала в тиски, ей было необходимо оплачивать свои накладные расходы, отсюда снижение цен. В конечном итоге в апреле многие цены ушли на уровень второй половины февраля, вернулись рассрочки и кредиты. Причина банальная — розница готова терять деньги, но старается поднять оборот, так как от последнего зависит их выживание.

Рынок в отсутствие поставок стал еще более причудливым, чем обычно. Операторская розница, что продавала смартфоны со скидкой, стала донором для независимого ритейла в регионах, дешевле и проще было купить смартфоны у операторов, вплоть до того, что объем закупки варьировался от одной штуки до десятков аппаратов. И во многом статистика исследовательских компаний не учитывала этот факт, по моим оценкам, минимум 20% всех продаж стали закупками небольшой розницы у крупных федеральных игроков, то есть размер актуальных розничных продаж был заметно меньшим.

В марте было продано 1.45 млн смартфонов в России (годом ранее — 2.1 млн смартфонов). Если смотреть на активации новых смартфонов за март 2022 года, то окажется, что их было 1.1 млн штук. То есть 350 тысяч смартфонов растворились, словно их купили про запас. Думаю, что тут нужно учитывать фактор спекулянтов (количество предложений на «Авито» стало запредельно высоким), но также и то, что независимая розница так наполняла свои полки. Именно число активаций показывает актуальный размер рынка. И можно говорить, что он упал минимум на 50% в реальных продажах.

В отчетах исследовательских компаний этот момент для российского рынка не учитывается, но также есть другое привнесенное искажение, которое было добавлено осознанно крупными игроками, — данные продаж завышались. Причина в том, что федеральные сети должны демонстрировать банкам, что у них сохраняются объем бизнеса и перспективы, падение не такое жесткое, каким оно является на деле (хотя все познается в сравнении, на Украине в марте падение продаж практически в ноль, смартфоны не продавались вовсе, их не было — общий объем продаж в 30 тысяч штук, что можно считать ничем, в апреле все еще хуже).

Постоянно работая с цифрами российского рынка, сложно их оценить в перспективе, но глядя на прекращение поставок, можно сказать, что количество товара на складах таково, что оно дает возможность поддерживать операции как минимум до середины лета. И это не было сделано осознанно, просто обычные запасы товара, которые держали дистрибьюторы на складах. Объем рынка колоссальный во всех измерениях.

Для простоты оценки рынка давайте посмотрим на производителей, напомню, оцениваем только март, когда поставок не было или они были минимальными. Важно сказать, что средняя цена продаваемого смартфона в марте осталась практически неизменной год к году, около 24 тысяч рублей (в феврале она была выше — 27.5 тысяч рублей за счет гендерных праздников).

Samsung. Компания много лет является лидером российского рынка, представлена во всех ценовых сегментах и конкурирует со всеми производителями, в высоком ценовом сегменте это Apple, в низких сегментах — китайские производители. В кризис выбор покупателей склоняется к известным им производителям, люди готовы переплачивать за бренд.

В марте 2022 года доля Samsung в штучном выражении сильно не изменилась — 30% (здесь и далее округляю цифры для простоты). Годом ранее доля была чуть выше — 33.5%. Спрос оказался бешеным на А-серию, а также на флагманы, что появились в конце февраля — начале марта (серия S22), последние закончились, так и не добравшись толком до полок. Серый рынок по этим моделям в марте был максимальным. Равномерно продавалась вся линейка от Samsung, вопрос всегда упирался в наличие товара. Можно сказать, что компания от кризиса не выиграла и не особо проиграла в моменте, спрос оставался стабильным, несмотря на сокращение рынка вполовину.

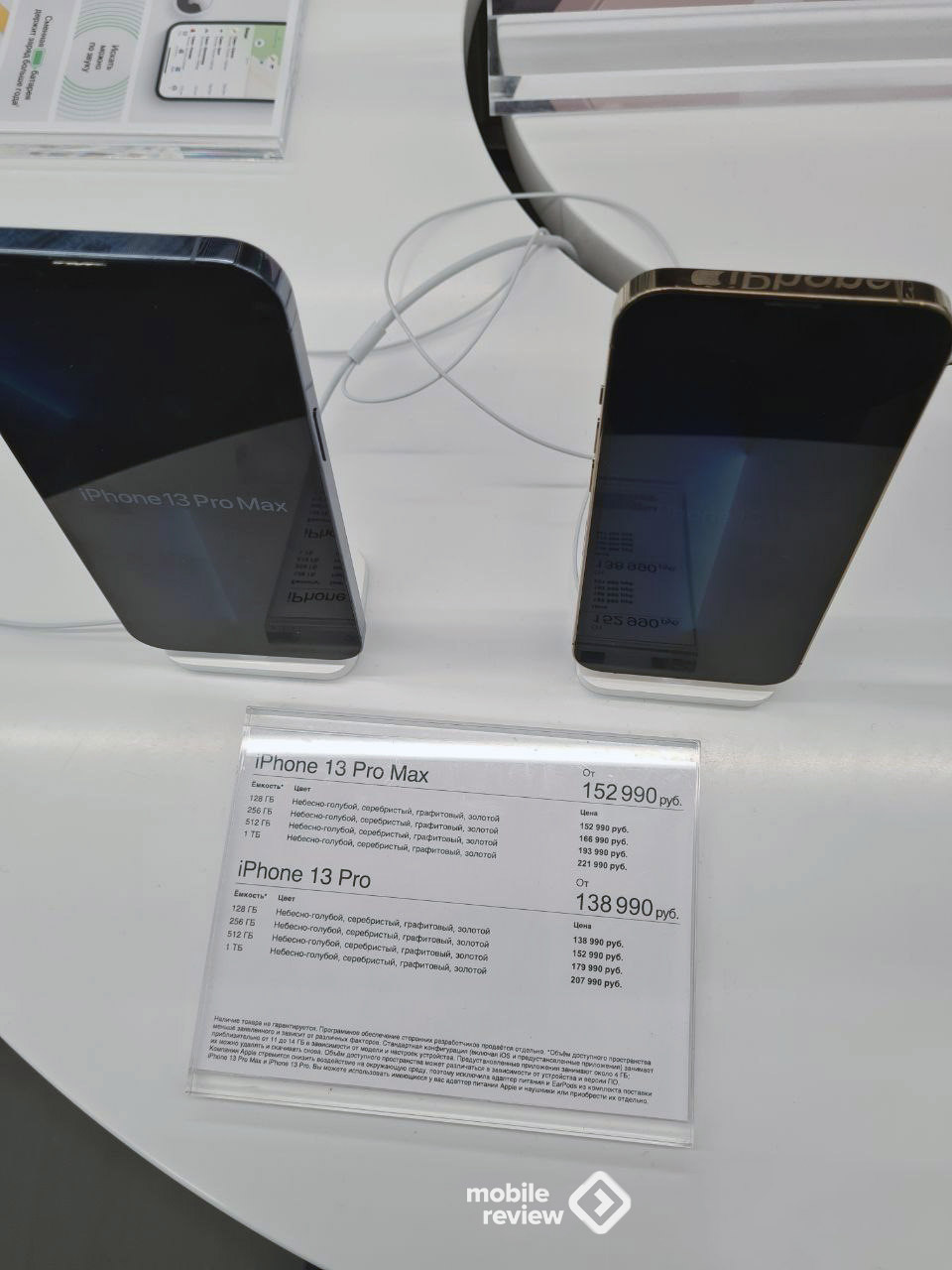

Apple. Хуже всего пришлось Apple, так как цены на смартфоны компании задрали до небес, а они и так были самыми высокими. Добавим сюда санкции, отключение Apple Pay, боязнь того, что компания вовсе начнет блокировать свои смартфоны, и получим нерадостную картину — продажи год к году упали в три раза! Доля Apple в штучном выражении сократилась до 5% (для сравнения, в феврале она была 16%, годом ранее — около 15%). Март был самым неудачным месяцем для Apple в России за всю историю, но восстановления продаж можно не ждать, апрель это подтверждает (они выросли до 6%, что незначительно). Люди массово отказываются от iPhone, на вторичном рынке избыток предложений. Опасения, что iPhone превратится в России в дорогой калькулятор, стали основной причиной для такого поведения покупателей. Добавим к этому скорое исчезновение фирменных магазинов Apple, так как они не выживают в новых условиях рынка. Картинка получается очень интересной, Apple потеряли рынок, впрочем, как мы и обсуждали с вами в прогнозе, данном в начале марта.

Xiaomi. Сразу оговорюсь, что эти данные включают в себя как Xiaomi, так и Poco, дочку компании, от которой пытаются откреститься, но вспоминают, когда нужно показать большую долю рынка в штучных продажах.

В марте доля компании была в 25%, почти такая же доля была и годом ранее (25.5%, если быть точным). В феврале компания имела долю в 29% российского рынка, обвал случился из-за того, что дистрибьюторы компании поставили заградительные цены, притока товара не было. Во второй половине марта Xiaomi начала поставлять товар на российский рынок, что сформировало предложение, но цены были выше ожиданий рынка. Как следствие, продаж не было, а цены на полках оставались высокими (в отличие от той же Samsung). Хочу повторить сказанное многократно, Xiaomi никуда не уходит из России, поставки продолжаются как ни в чем не бывало – в марте, апреле, мае товары компании поступают в страну. И это поддерживает уровень продаж, несмотря на выросшую среднюю стоимость (рост около 30% в среднем). Доступность товара остается высокой, и это позволяет собирать сливки.

До этого кризиса Xiaomi уперлись в потолок, не могли агрессивно расти (помогала линейка Poco, так как это отличные аппараты по соотношению цена/качество, но их продажи ограничивали, так как они невыгодны для компании). Итого можно говорить, что в конечном итоге Xiaomi замерли между небом и землей, нет внятной стратегии, что делать и как расти на рынке. С одной стороны, компания делает вид, что соблюдает санкции, с другой — поставляет товары, как и раньше. Санкционные риски для Xiaomi максимальны, возможно, компания станет примером для острастки других со стороны Америки. Причина в том, что для компании ничего не изменилось, никаких попыток подстелить соломку мы не наблюдаем.

realme. В последний год realme стала тем, чем когда-то была Xiaomi, давала интересные для рынка модели с хорошим соотношением цена/качество. В марте компания не завозила товары, так как готовилась к росту продаж и сформировала локальный склад еще в январе. Это сделало мартовские продажи realme, компания выдерживала стоимость своих устройств на самом конкурентном уровне, торговала с большими поставщиками и в конечном итоге выиграла больше, чем другие, сумев воспользоваться ситуацией. В марте 2021 года realme почти доросла до 4% российского рынка, годом позднее это в три раза больше — 12% рынка. Еще интереснее, что в феврале доля компании была 7%. То есть исторический рекорд в 12 процентов рынка в штуках обусловлен именно правильными действиями в кризис. И при этом продажи характерны для всего модельного ряда, они равномерны, нет отдельных моделей с дисконтом, которые сделали бы их заметными. В апреле компания продолжила развивать свой успех, поставки происходят, и на рынке есть новые модели, в том числе компания планирует занять нишу планшетов и привозит в Россию антикризисный бюджетный планшет. То, что кризис — время возможностей, клише, но у кого-то есть желание рискнуть и забрать рынок, а кто-то боится это сделать. Результат виден в продажах, и он очевиден.

Honor. Пару лет назад доля Honor составляла почти 30%, компания была молодцом и пыталась сместить с первого места Samsung (цена смартфона при этом была в 2.5 раза ниже). Но после санкций США против Huawei последняя выделила Honor в отдельную компанию и продала ее независимым инвесторам. С конца 2021 года компания возвращается на российский рынок, у нее довольно ограниченный модельный ряд. Поэтому доля ее невысока, около 5%. В 2021 году в марте она была около шести процентов (также кризис для компании).

В марте 2022 года Honor планировала расширить модельный ряд, ввезти большой объем смартфонов. Но опасения повторных санкций поставили на этом крест, сегодня Honor ждет разрешения ситуации, того, как будут вести себя другие производители, в частности, Samsung. И эта выжидательная, боязливая позиция приводит к потере рынка в адрес тех же Xiaomi или realme. Очень интересно наблюдать, как разнятся стратегии китайских компаний в зависимости от их опыта и того, как они оценивают собственные риски.

Другие. Описывать каждого производителя нет никакого смысла, коротко остановлюсь на самых важных. Так, в Huawei не имеют Android с GMS от Google, что создало в марте всплеск продаж, компания ввезла в страну сто тысяч смартфонов, что крайне немного. Продажи есть, но так как компания под санкциями, поставки чипсетов Qualcomm регулируются лицензией, то она занимает выжидательную позицию. В текущий момент поставок просто нет.

Небольшие игроки за счет общего дефицита предложения стали востребованными, их продажи выросли. В качестве примера можно привести Infinix, компания продает почти все, что приезжает в Россию, что называется, с колес. Поставки идут.

Ровно такая же ситуация с BQ Mobile, у компании хорошие продажи, есть возможность ввозить товар, пусть и небольшие партии (дефицит в Китае для производства никуда не делся). Одним словом, ситуация тоже в какой-то мере выигрышная на фоне других компаний.

Жизнь других стала в чем-то легче, так как на рынке явный дефицит предложения и можно продавать товар быстро и эффективно.

Краткие выводы

Падение рынка год к году можно оценить в 50% в штучном выражении, в деньгах оно меньше. Если смотреть на апрель, то падение в 50% остается ровно тем же, но активность компаний растет и при этом повышается объем доступности товаров. Еще не работает параллельный импорт, серый рынок минимален, но товары ряда компаний в страну втаскивают. В мае можно ожидать большей активности.

Стабилизация курса рубля создает предпосылки для нормализации рынка, мы уже видим первые признаки этого. Но спрос со стороны конечных потребителей остается низким, примерно вполовину от того, что был ранее. Люди перешли в режим сбережения средств. Вряд ли этот момент сильно изменится, оценки объема рынка по итогам 2022 года — в диапазоне от 16 до 21 млн штук (в 2021 году 32.5 млн штук). Но уже в апреле и мае видны первые признаки восстановления спроса, пока это только начатки тенденции. Нормализация курса рубля вернула определенный оптимизм покупателям, плюс сократилось предложение. Драматизировать ситуацию точно не стоит, мы видим повторение сценария 2008 года, но с совершенно другими экономическими показателями внутри России. А значит, ситуация будет выглядеть чуточку мягче, несмотря на все санкции и ограничения.