Привет.

Мы много говорим про рынок электроники, в меньшей мере затрагиваем смежные рынки, хотя на них происходит множество интересных изменений. Одним из таких рынков является каршеринг, в России первый оператор появился десять лет назад. Новую для рынка услугу запустила компания Anytime, хотя почему-то многие вспоминают «Делимобиль», который появился три года спустя, в 2015 году. Развитие каршеринга началось с Москвы, что логично — самый большой и денежный рынок в стране. Развитие каршеринга шло по классическим канонам, операторы запускали новые города исходя из их размера и потенциала развития. На примере «Яндекс.Драйв» можно увидеть, что это была Москва, затем Санкт-Петербург, позднее Казань и Сочи. Чтобы разобраться в современном состоянии каршеринга, давайте посмотрим на данные как компаний, так и независимых источников. Например, один из свежих отчетов Tinkoff Data рассматривает рынок каршеринга в 2021 году, найти его можно вот тут.

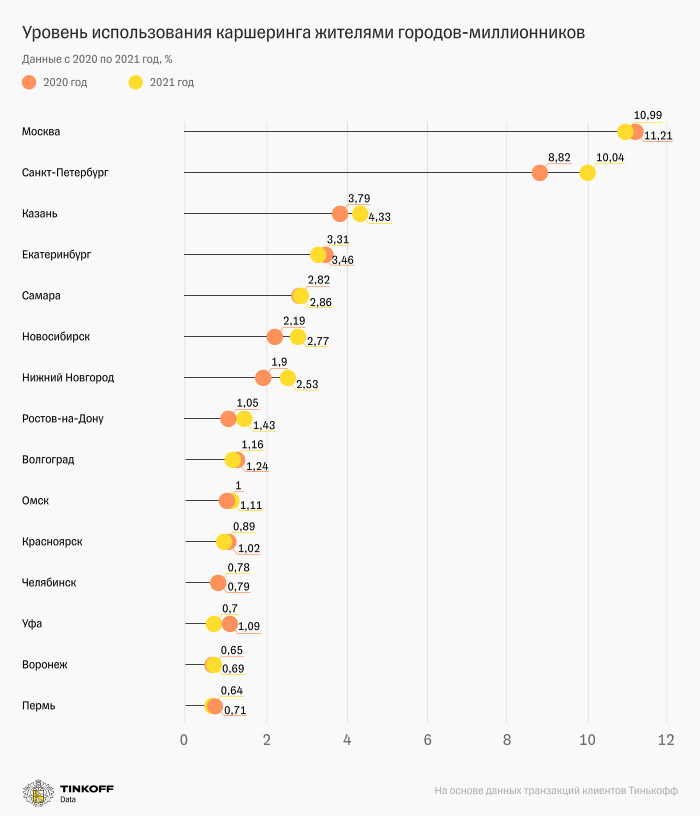

Давайте посмотрим на проникновение услуги.

То, что Москва и Петербург занимают первые строчки, не вызывает вопросов, причина — платежеспособный спрос, это крупнейшие города страны. Два города совокупно занимают более 60% этой услуги. Интересно, что флот каршеринговых машин по большей мере сосредоточен в Москве, из почти 50 тысяч автомобилей в Москве ездят 30 тысяч машин. Нигде в мире нет такого проникновения каршеринга, для сравнения, в Токио 20.6 тысячи машин (городская агломерация с населением более 30 млн человек).

Причем каршеринг в Москве представлен машинами разных классов, в том числе грузовыми. По данным московского Департамента транспорта, операторы каршеринга меняют трехлетние машины на новые, старые автомобили уезжают в регионы. Доля московского парка у компаний сильно разнится, тот же «Яндекс» имеет в столице 60% всех машин, также как и «Делимобиль». «Ситидрайв» близок, это половина всех машин сервиса, но абсолютный рекорд в процентах у BelkaCar — 80%.

Размер флота у компаний также разнится:

- «Делимобиль» — 19 тысяч машин;

- «Яндекс» — 16 тысяч машин;

- «Ситидрайв» — 6 тысяч;

- BelkaCar — 5.5 тысяч.

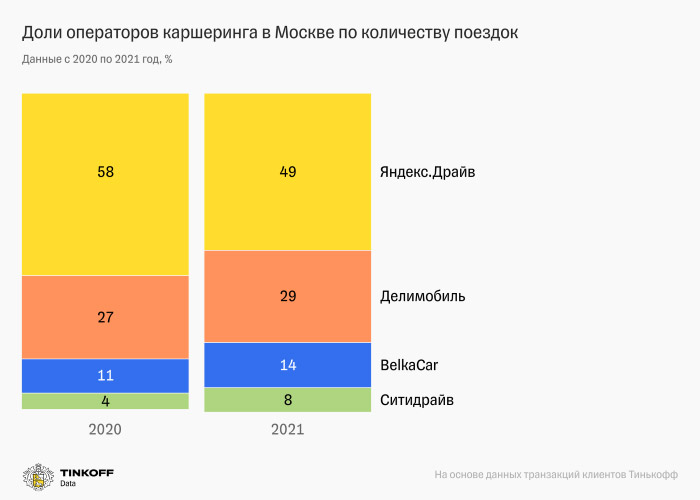

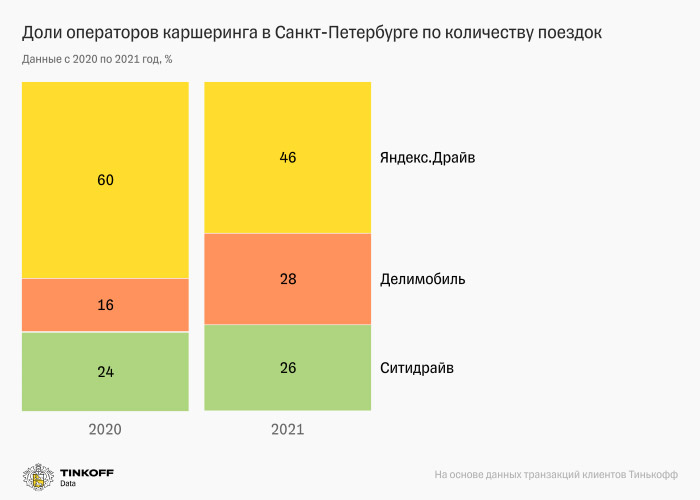

Большой парк автомобилей не всегда равен наибольшему количеству поездок, в России лидером по числу поездок является «Яндекс». Причина в том, что сервис лучше известен, есть система мотивации для экосистемы компании. Посмотрим на число поездок в Москве и Петербурге.

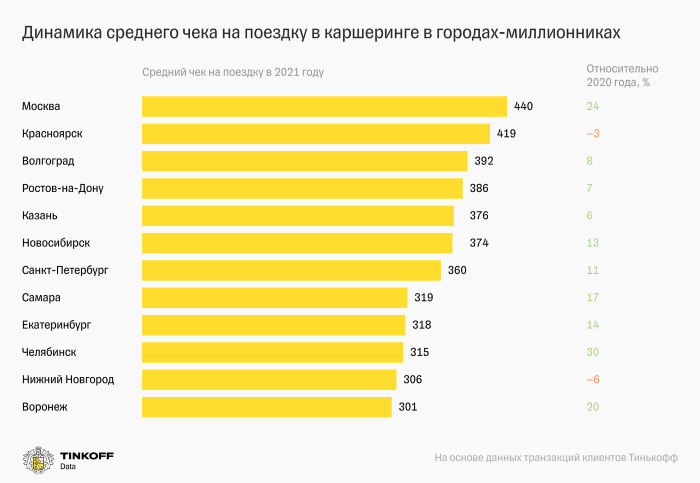

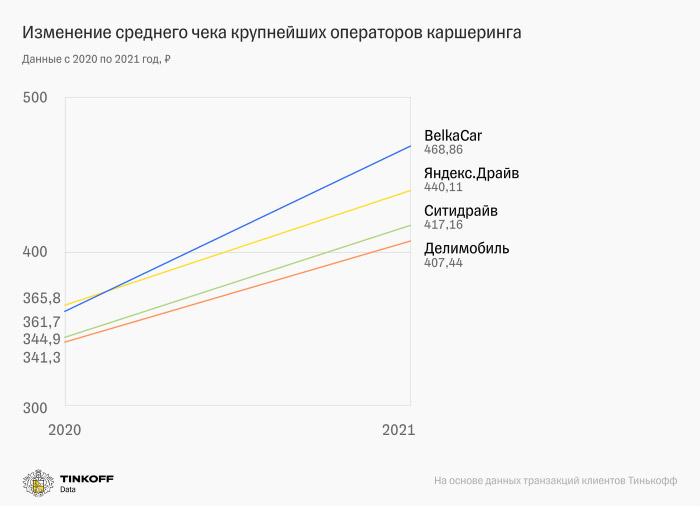

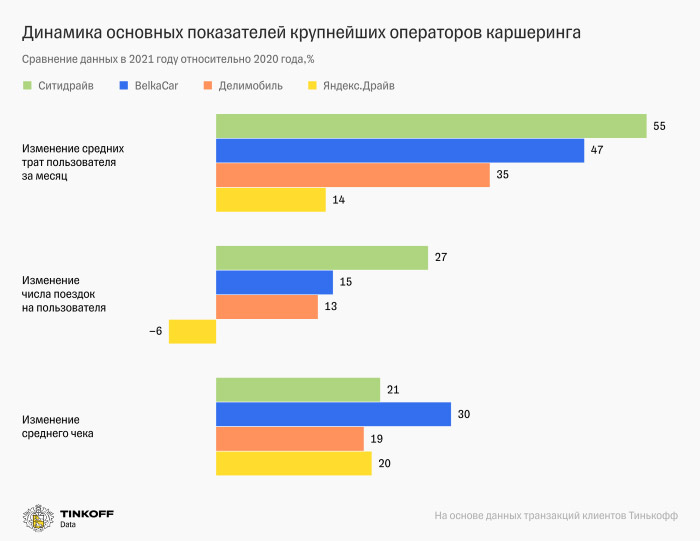

Давайте взглянем на то, как выглядят поездки для пользователей сервисов. В 2021 году «Яндекс» последовательно увеличивал средний чек поездки, что позволило сервису выйти в плюс, положительно повлияло на рынок в целом.

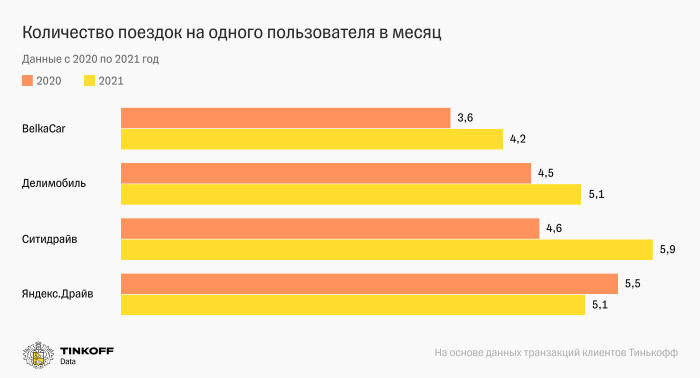

Любопытно число поездок на пользователя, а также то, что обычно используется несколько сервисов, нет предпочтения только одного.

Можно смело утверждать, что услуга каршеринга стала востребованной и взрослой, частота использования, готовность платить больше, чем раньше, — все это характеризовало 2021 год. Но тут нужно также вспомнить, что каршеринг имеет серьезного конкурента в лице такси, и если цены будут приближаться к стоимости такси, то каршеринг будет терять популярность. При этом расходная часть владельцев каршеринга значительно выше, им нужно обслуживать автомобили, держать их на балансе, нести дополнительные расходы на страховки. В такси все эти расходы ложатся на таксопарки и владельцев машин.

Если посмотреть финансовые отчеты, то выяснится любопытная картина. Например, «Делимобиль» (ООО «Каршеринг Руссия”) увеличил в 2021 году выручку вдвое, до 10.6 млрд рублей. Но годовой убыток при этом составил 436.8 млн рублей (годом ранее 2.4 млрд рублей). Такой размер убытка напрямую связан с закупками автомобилей, поддержанием автопарка в актуальном состоянии. Как только оператор каршеринга сокращает вложения в парк автомобилей, тут же следует рост прибыли, экономика тут понятная. Но так как сервисы находятся в очень агрессивной конкурентной среде, считать, что они до 2022 года обращали внимание на прибыль, нельзя — многие откровенно говорили, что находятся в инвестиционном периоде.

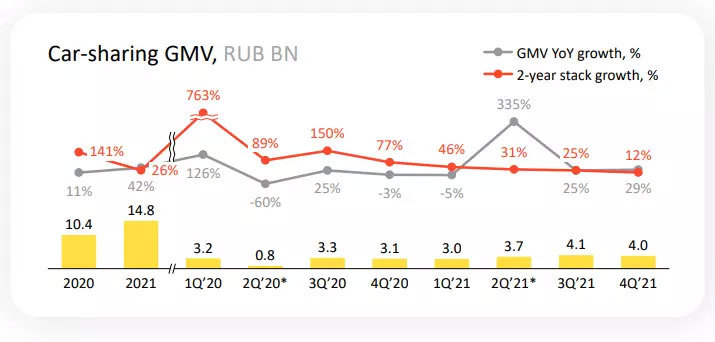

У «Яндекса» оборот 2021 года составил 14.8 млрд рублей, а вот прибыль — 1.2 млрд рублей. Отличный показатель, первый год, когда «Драйв» принес деньги, не в последнюю очередь за счет ограничения сервиса на уровне четырех городов и хороших контрактов лизинга (основной партнер — Major).

Что случится в 2022 году, какие сценарии есть для каршеринга

Ключевой проблемой становится стоимость автопарка, чем больше у вас машин, тем больше финансовая дыра. Поднять стоимость поездок до адекватного уровня для обслуживания машин невозможно, проблема в наличии такси, где эти расходы переложены на владельцев автомобилей. То, что «Яндекс.Такси» выигрывает от перекладывания расходов на таксистов, делает сервис прибыльным, точнее, сверхприбыльным. Так, в 2021 году такси дало оборот в 574 млрд рублей, из которых доля «Яндекса» — 73 млрд, а прибыль — 22.3 млрд рублей. Для каршеринга такие величины недостижимы в принципе из-за бизнес-модели, где оператор вынужден сам обслуживать машины.

Главной проблемой становится то, что будет происходить с машинами в сервисах. Лизинговые контракты, как правило, заключаются на 2- или 3-летний срок. Для того же «Яндекса» с максимальным флотом это проблема, так как в первой половине 2022 года сервис может потерять до 35% автомобилей. В текущих условиях это может быть как спасением, так и проблемой, все зависит от поведения пользователей. Например, в такси мы видим снижение числа поездок, так как при росте стоимости сервис стал дорогим для многих, в том числе в Москве. Но давайте остановимся на важном моменте, связанном с числом машин.

Я уверен, что число машин в Москве избыточно, рынок перенасыщен. Чем-то это напоминает ситуацию с магазинами сотовых телефонов десять лет назад, когда в шаговой доступности были не один или два, а три-четыре таких магазина. Удобно? Безусловно. Но их было больше, чем булочных, хотя назвать покупку сотового телефона ежедневным, повторяющимся событием, нельзя. Можно считать, что с каршерингом произойдет нечто подобное. У меня есть уверенность, что сокращение флота машин на треть не приведет к катастрофе для рынка, так как спрос может сократиться на те же величины.

Но совсем другое дело — стоимость машин. Она выросла в начале 2022 года вдвое! В прошлом году рост составил около 20% в среднем. Космическая стоимость машин толкает вверх стоимость запчастей, а также подержанных автомобилей. Продлевать лизинг машин для каршеринга нет никакого смысла, их владельцам проще продать их на вторичном рынке и зафиксировать прибыль. Сегодня в условиях недостатка машин, отсутствия их ввоза откуда-либо бурно растет вторичный рынок. И основной проблемой для каршеринга становится покупка новых машин. Она не будет стоять очень остро в 2022 году, но усилится во второй половине 2023 года.

Можно сделать вывод, что трехлетний срок существования машин в Москве увеличится минимум до пяти лет, иначе экономика не складывается. Что приведет к росту числа ремонтов, расходов в этом аспекте для каршеринга. Открытым остается вопрос экономической активности людей, насколько каршеринг останется востребованным. Ответом на кризис становится предложение абонементов на машины, когда вы можете взять их на определенный срок. В теории это дешевле, чем содержать собственный автомобиль.

Основным сценарием становится сокращение автомобильного парка, фиксация или незначительный рост числа поездок. Параллельно будет расти стоимость каршеринга, но она не станет выше таковой для такси, дельта будет сохраняться. Отсюда вывод — как ни странно, каршеринг с высокой вероятностью покажет рост как выручки, так и прибыли. До момента, пока не нужно будет закупать новые автомобили, каршеринг будет показывать очень хорошие цифры. Но как только начнется расширение автопарка, тут же возникнут убытки.

И дальше есть не так много тактических приемов, которые позволят операторам каршеринга развивать эту услугу. Выигрышная тактика для конкурентов «Яндекса» — сократить расходы на машины, покупку новых автомобилей, незначительно уменьшить парк. Показать прибыль и потом искать инвестиции на следующий год, чтобы вновь залезть в минусы. Но для потенциальных инвесторов показать, что перспективы ого-го.

У «Яндекса» в теории проблем быть не должно, на практике есть направления бизнеса, которые тянут компанию вниз, она сыплется. Ждать, что каршеринг получит деньги с других направлений, сложно, если не сказать — невозможно. Отсюда ровно такое же сокращение автопарка, ориентирование на прибыль. И попытка подмять рынок под себя, выжигание конкурентов (в 2021 году мы уже видели уход небольших игроков с этого рынка в регионах, правда, «Яндекс» к этому напрямую руку не приложил).

В 2022 году, несмотря на все проблемы, каршеринг может быть прибыльным для большинства игроков, получит новых пользователей (тех, кто откажется от своей машины или будет искать выгодные поездки, начнет считать деньги). Частично каршеринг выиграет за счет тех, кто сократит число поездок на такси.

Негативным фактором становится рост затрат на телеметрию, оборудование для нее, и это помимо стоимости самих машин. Можно смело прогнозировать, что рост цен на каршеринг составит 20-25% минимум в течение года, хотя будет происходить неравномерно. Рынок не переварит такое количество игроков и машин, как следствие, сегодня начинается игра, кто выживет, а кто освободит место для других. И тут нельзя точно назвать потенциальных победителей и проигравших, силы примерно равны, у всех свои плюсы и минусы. Тем интереснее будет посмотреть, что мы получим по итогам 2022 года.