Привет.

Стоит опубликовать выдержку из отчета той или иной компании, как тут же появляются люди якобы с экономическим образованием, которые с апломбом выдают за истину в последней инстанции свои выдумки. Путают выручку и прибыль, смотрят в таблицу и видят вместо квартала один месяц, утверждают, что в США финансовый год для всех компаний заканчивается исключительно в конце сентября. Интернет дал возможность высказаться любому человеку, но не гарантирует, что сказанное будет иметь хотя бы отдаленное отношение к реальным вещам. Давайте вместе попробуем на примере конкретного отчета от Apple за третий квартал 2024 года разобраться в том, что именно показывают компании, на что нужно обращать внимание при рассмотрении данных.

Загрузить PDF с отчетом можно здесь (5МБ).

В России финансовый год для компаний совпадает с календарным, начинается 1 января и заканчивается 31 декабря. В других странах финансовый год не обязательно совпадает с календарным, например, в США многие компании сдвигают свой финансовый год согласно своим соображениям о прекрасном. В Boeing предпочитают строить свою отчетность вокруг календарного года, и финансовый с ним совпадает. В Apple установили финансовый год с окончанием в третьем квартале, но и тут есть особенность, заканчивается он не согласно календарю, а в последнюю субботу месяца. Например, в 2024 году финансовый год Apple закончился 28 сентября. В 2023 году финансовый год закончился 30 сентября. Дата плавающая, особого влияния на отчетность это не оказывает, но про это стоит помнить.

Крайне важный комментарий. Пожалуйста, всегда смотрите не пресс-релизы компании, а финансовый отчет, более того, внимательно читайте сноски и прочую ерунду, в них содержится много дополнительной информации.

Наивная вера в отсутствие манипуляций с отчетами для компаний, акции которых торгуются на бирже, каждый раз вызывает у меня приступ гомерического хохота. Как будто не было дела Enron, не случилось уничтожения Arthur Andersen, где многие годы подтверждали аудит компании, который оказался полным враньем. В каждом отчете нужно смотреть на указание того, какие это данные, прошедшие аудит или нет. В самом лучшем случае данные, прошедшие аудит, не сильно отличаются от того, что показывает компания так, в некоторых историях они разнятся как небо и земля. У Apple обычно сильных расхождений не бывает, это стоит держать в голове.

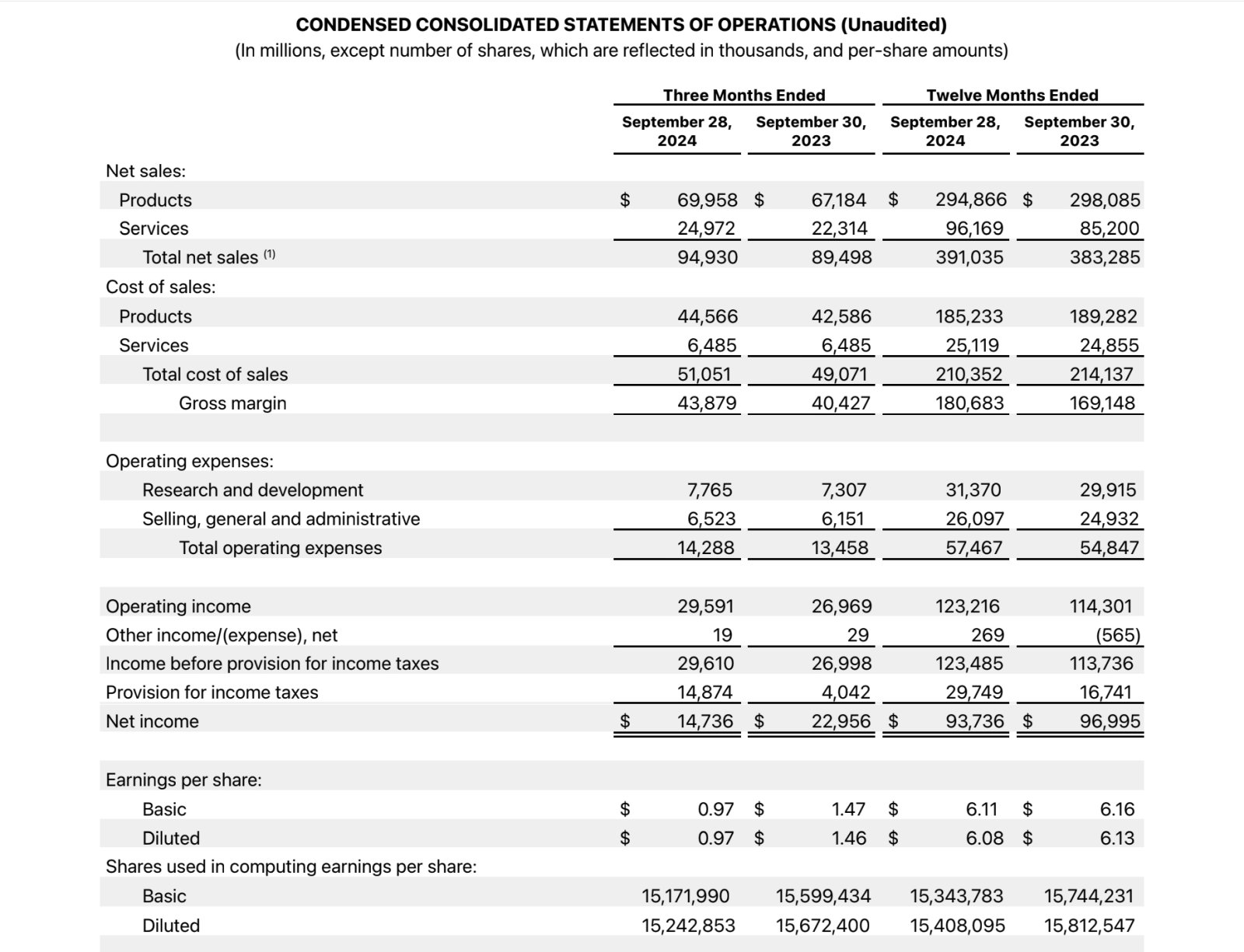

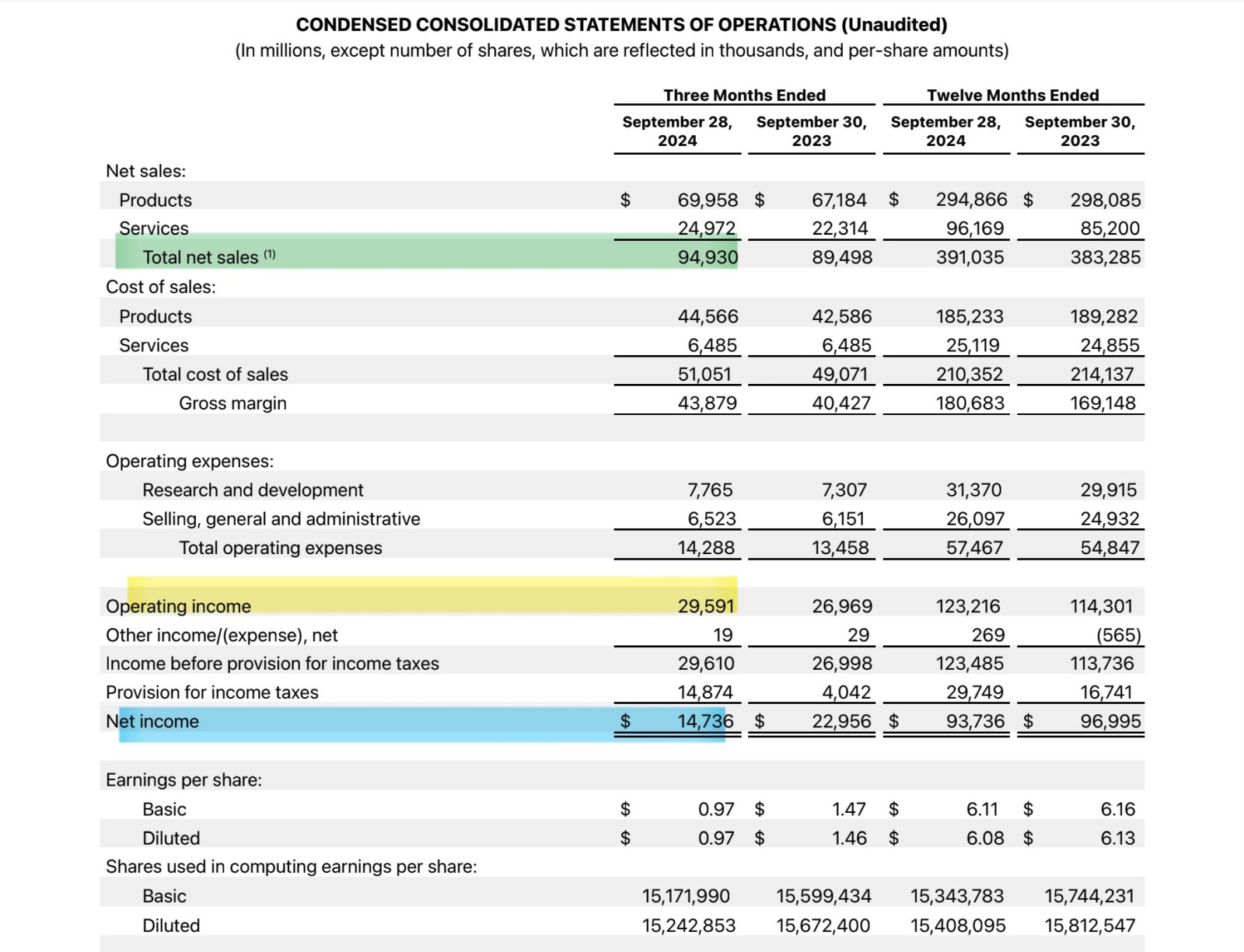

Итак, смотрим в основную табличку, где указываются данные продаж, выручка и прибыль.

Нас интересует в этой таблице три результата — выручка, прибыль и чистая прибыль (на английском это total net sales, operating income, net income). Пожалуйста, обратите внимание на то, что в таблице указан период три и двенадцать месяцев. Чтобы убрать фактор сезонности, всегда идет сравнение с аналогичным периодом прошлого года. Так, третий календарный квартал 2024 года сравнивается с третьим кварталом 2023 года, но не с предыдущим кварталом, как многие отчего-то хотят (линейность мышления для оценки событий тут проявляется во всей красе, люди настаивают, что нужно сравнивать данные с предыдущим периодом, что не дает общей картины из-за сезонных составляющих).

Для удобства подчеркнул нужные нам данные. Давайте остановимся на выручке, это все деньги, что компания получила за свои услуги, продажу товаров, активы, что работают на нее, и так далее. Грубо говоря, все деньги, которые пришли в компанию за отчетный период. За квартал, который мы рассматриваем, это 94.93 млрд долларов.

Таблица дает возможность увидеть бизнес компании с высоты птичьего полета, не погружаясь в отдельные цифры. Что крайне удобно, когда вам нужно оценить происходящее навскидку, быстро посмотреть на ситуацию, не влезая в детали.

В отчете Apple есть четкое разделение для продуктов (все железо, что продает компания) и сервисов (подписки и тому подобное). Мы видим разделение выручки между этими категориями. Из таблицы вы никогда не узнаете, что часть выручки от продажи устройств, например, того же iPhone, относится на счет сервисов, то есть это не только прямые продажи. Умный ход, позволяющий перекидывать внутри компании деньги с одного сегмента на другой и наращивать его «продажи» практически до бесконечности, конечно, пока у вас есть общие продажи устройств на том же или близком уровне. Вопрос в том, как считать, и это умные отчеты, которые позволяют исказить картинку в свою пользу.

Чтобы видеть картину под другим углом, нам нужны были бы данные о числе пользователей сервисов Apple, среднем чеке и исторические данные об этом, но компания их по понятным причинам не раскрывает, ей это точно не нужно.

Стоимость продаж (cost of sales), совокупные затраты на производство и продажу товаров и услуг. Очень простой параметр, который также хорошо характеризует бизнес.

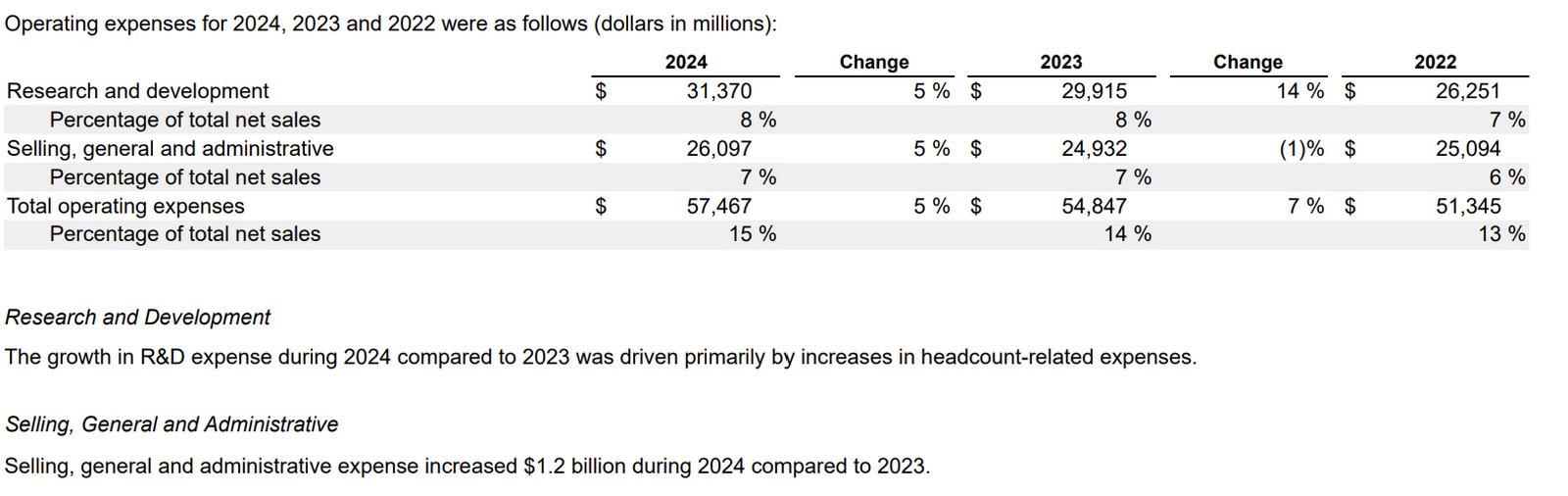

Операционные затраты — сюда каждая компания может выносить разные параметры, в Apple показывают стоимость разработок и расходы на администрирование (читай — управление компанией, сюда не входят зарплаты всех сотрудников Apple, они отнесены на стоимость продаж выше). Важно понимать, что операционные затраты не относят к производству сервисов и продуктов, то есть это все расходы, которые напрямую не влияют на эффективность продукта и его продаж. И тут тоже можно играть этим параметром, выжимать из него дополнительную эффективность. Другое дело, что в Apple, как и во многих других корпорациях, стараются отнести к продукту все, что только возможно. Например, реклама качества фотографий на iPhone может трактоваться как направленная на продвижение бренда Apple, а может быть отнесена к конкретному продукту. В Apple предпочитают второй путь, чтобы показать меньшие операционные расходы, скрыть свои затраты по категориям, зачем предоставлять вовне больше информации о деятельности компании?

Пойдем дальше. Операционная прибыль — это деньги, которые компания фиксирует как прибыль до уплаты налогов и других обязательных платежей. В таблице ее можно посчитать просто — берете валовую рентабельность (gross margin) и вычитаете из нее операционные расходы.

Наконец, последний важный параметр — это чистая прибыль (net income). Операционная прибыль минус налоги. В нашем примере это 14.7 млрд долларов.

Когда я говорил о необходимости читать примечания, внимательно изучать сноски, я не обманывал вас. Давайте посмотрим, что мы можем найти в конце документа:

“These adjustments reconcile certain of the Company’s GAAP results of operations to its non-GAAP results of operations. The Company believes that the presentation of results excluding the impact of the reversal of the European General Court’s State Aid decision provides meaningful supplemental information to both management and investors that is indicative of the Company’s core operating results and facilitates comparison of operating results across reporting periods. The Company uses these non-GAAP measures when evaluating its financial results as well as for internal planning and forecasting purposes. These non-GAAP measures should not be viewed as a substitute for the Company’s GAAP results».

В этой сноске закопана большая сумма, а именно 15.8 млрд долларов в качестве дополнительных налогов, которые компании присудили в Ирландии из-за злоупотребления налоговыми льготами во время пандемии. В отчете говорится, что выплачивать компания будет 10.2 млрд долларов, они размещены на эскроу-счете. Как получилось, что сумма выплат меньше? В отчете указывается, что Apple нашли 823 млн долларов неучтенных денег при выплате налогов, они идут в зачет и сокращают сумму. Также используется кредит в 4.8 млрд долларов от правительства США для обслуживания налогов в других юрисдикциях.

Задачей Apple было максимально снизить сумму выплаты, но де-факто сэкономить тут не получается, Ирландия получит 15.8 млрд долларов, другое дело, что источники этих денег для Apple разнятся и компания пыталась максимально снизить сумму в отчетности.

Почему компания не показала в табличке минус 15.8 млрд долларов? Объяснение простое и лежит на поверхности, в третьем календарном квартале эти деньги привели бы к тому, что компания показала бы убыток. Посчитайте сами операционную выручку минус налоги, к которым нужно прибавить выплату в Ирландии.

Танцы с отчетностью и призваны убрать этот фактор, чтобы его не принимали во внимание. Хотя игнорировать его де-факто невозможно, в Apple создали правильный отчет, не дающий представления о реальном положении дел, если не закапываться в цифры. С другой стороны, компания не заплатила эти деньги, они просто заморожены для использования, но не списаны с баланса. Так что трактовать ситуацию можно двояко, фактического списания не произошло.

Для тех, кто хочет разобраться чуточку больше, — форма 10-К

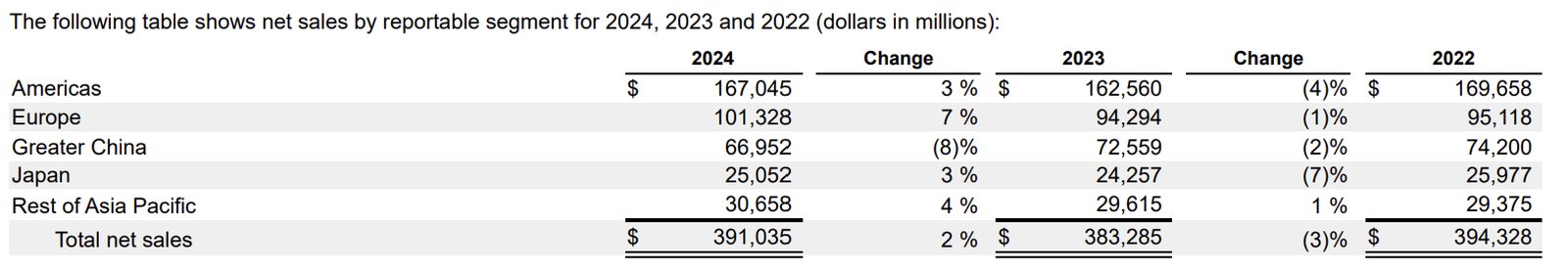

По окончании финансового года американские компании обязаны предоставить отчет по форме 10-K, он отправляется в Комиссию по ценным бумагам и биржам. Отличие этого отчета от квартальных или годовых результатов в том, что он предоставляется компанией в большем количестве деталей, в том, что в прошлое данные уходят на два года, что порой удобно для тех, кто хочет посмотреть на развитие ситуации в динамике.

Например, разбивка продаж по регионам есть и в общем отчете, но тут она дана за три года.

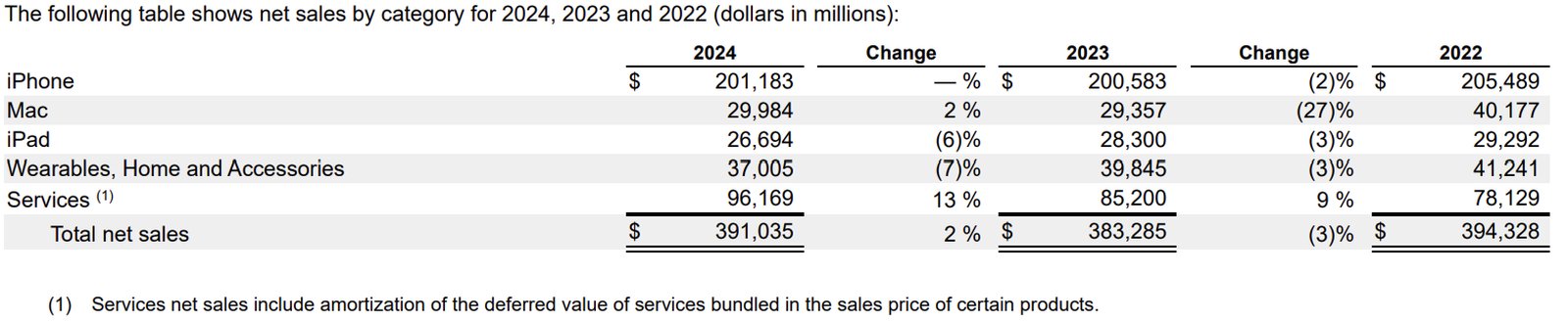

Та же история с продажами по сегментам.

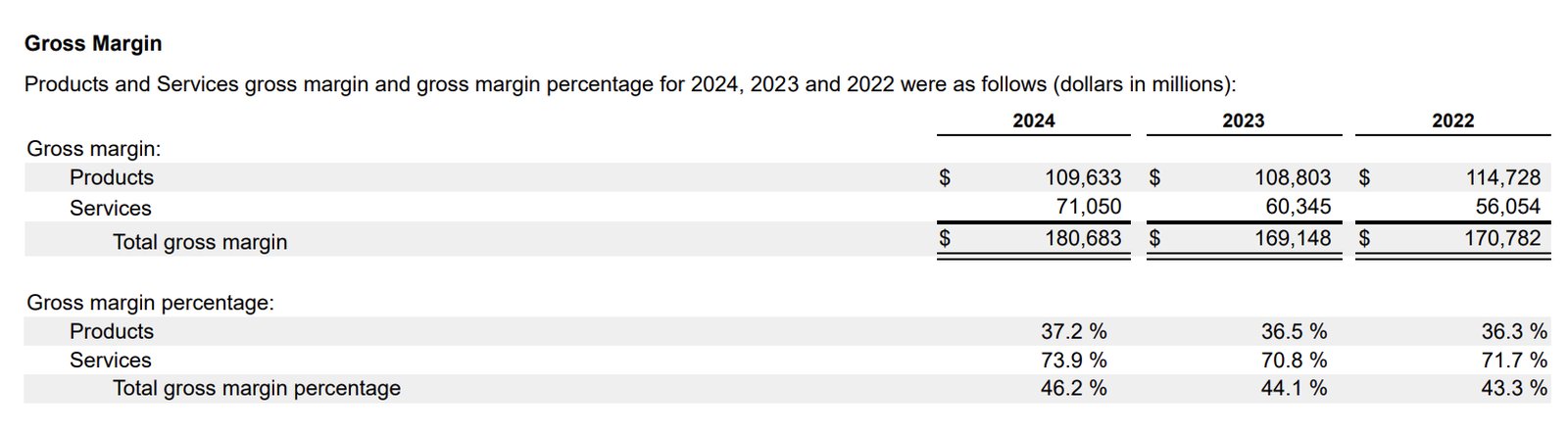

А еще интересно посмотреть на маржинальность бизнеса, как она растет. То есть фактически при падении штучных продаж (их в Apple не показывают) растет маржинальность.

В отличие от обычного отчета, тут содержатся указания на то, что повлияло на те или иные изменения. Например, рост расходов на R&D в 2024 финансовом году напрямую связан с увеличением числа сотрудников, этот комментарий есть в сноске под таблицей.

Например, зная, что в компании разрабатывают Vision Pro и ряд других проектов, можно делать выводы об инвестициях в них. При этом нужно учитывать, что ряд проектов закрывается, тот же автомобиль так и не состоялся. Помимо цифр, нужно понимать контекст, в который эти цифры можно поместить, оценивать что-либо механистически нельзя.

Цифр в этой форме огромное число, но приведу еще одну выдержку, которая хорошо характеризует составление умных отчетов.

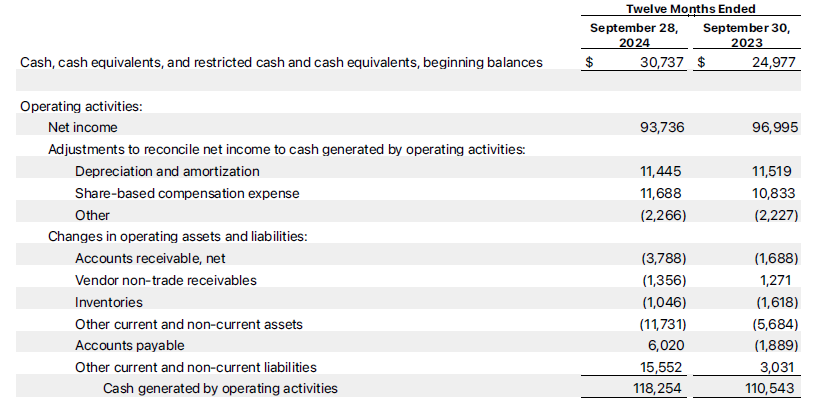

Если вы посмотрите на строчку Inventories в обычном отчете от Apple, то увидите, что там практически нет денег (убыток в 1-2 млрд долларов). Компоненты и прочие инвестиции в производство с некоторых пор выводятся компанией на своих партнеров, но их все равно нужно оплачивать. И в форме 10-К они хорошо описаны, в течение последующих 12 месяцев в Apple обязаны заплатить 52.9 млрд долларов партнерам. И это не будущие платежи, а фактически то, что уже было произведено и находится в продаже, в пути или на складах. С другой стороны, нужно вспомнить, что партнеры-операторы или розница оплачивают товары Apple вперед, что создает идеальную финансовую модель. С одной стороны, компания не платит вперед за производство в полном объеме, с другой стороны, получает деньги вперед. Модель идеальна на более-менее спокойном рынке, но в условиях, когда все начинают считать деньги, она будет постепенно исчезать. Партнерам по производству придется платить больше либо допускать определенные вольности, например, уменьшение числа проверок на производстве, что снижает себестоимость и затраты, но ведет к росту брака.

Все это можно раскопать в отчетах, но для этого нужно понимать, как работает рынок, на что обращать внимание и как трактовать цифры. Очень многие путаются в трех соснах, не могут разобраться, что именно написано в отчете. Классика жанра — это розничные продажи, а не поставки в канал, что является грубейшей ошибкой, но сторонние наблюдатели допускают ее сплошь и рядом. Перечислять все ошибки не буду, нет никакого смысла.

Этот текст не попытка раскрыть все цифры, что есть в отчетах компаний, его задача — дать точку отсчета, чтобы вы сами могли покопаться в том, что в них есть, и определить, как это работает. При желании и небольшой усидчивости сделать это несложно. И тогда вы сможете увидеть в отчетах реальное положение дел, а не то, что вам рисуют компании, чтобы создать те или иные иллюзии.