|

Новые модели:

Huawei Mate 30 Pro

Huawei Mate 30

iPhone 11

iPhone 11 Pro

iPhone 11 Pro Max

Samsung Galaxy Note10+

Samsung Galaxy Note10

Honor 8S

BQ 2818 ART XL+

BQ 1846 One Power

Xiaomi Mi A3

Huawei P smart Z

Huawei Y5 (2019)

Huawei P30 lite

Samsung Galaxy A80 (2019)

Новые обзоры:

Samsung Galaxy S10 Lite

Samsung A51

Panasonic TOUGHBOOK P-01K

HTC Wildfire E1 и E1 Plus

Redmi Note 8T

Vivo V17

Samsung A20s 2019

Oppo A9 2020

BQ Magic S

Philips S397

|

Диванная аналитика №117. Себестоимость услуг связи для оператора – почему она не одинакова и как ее можно посчитатьПривет. Это вечная тема и вечный вопрос о том, какой из операторов лучше, а какой хуже. Проблема этого вопроса в том, что каждый из обсуждающих его точно знает на собственном опыте, что именно работает, а что нет и почему оператор А лучше, чем оператор Б, или, напротив, хуже. Какое-то время назад мы даже выпустили серию статей о том, как правильно оценивать операторов, качество их услуг, и эти статьи вам понравились. Чтобы не повторяться, предлагаю их перечитать. Они полностью раскрывают вопрос того, что такое сотовая связь и от чего она может зависеть. В сегодняшней «Диванной аналитике» мне хочется остановиться на себестоимости услуг связи для российских операторов и том, почему она не одинакова для разных компаний. Если вы взглянете на финансовые отчеты операторов, то выяснится, что ARPU, то есть среднемесячный доход с абонента в России, плюс-минус одинаков для каждой компании и составляет около 300 рублей. С первого квартала 2017 года в МТС решили не раскрывать показатели ARPU, а также среднее число минут, приходящееся на абонента (MOU), как и ряд других параметров, например, отток абонентской базы. Причиной называют трансформацию бизнеса, но всего за полгода до того в МТС говорили, что эти данные важны и компания будет их публиковать. Кризис – это время, когда каждый из операторов становится менее прозрачным, ровно тем же путем уже пошел Tele2, пока можно говорить о том, что держатся Билайн и МегаФон, оба оператора из отчетов не изымают стандартные цифры. Причина того, что операторы начинают публиковать все меньшее число данных, банальна, ухудшаются их показатели, а финансисты начинают причесывать их так, чтобы создавалось благостное впечатление. Чем больше данных есть в открытом доступе, тем выше вероятность это впечатление разрушить. В этом материале я попытаюсь дать вам представление о том, из чего складывается себестоимость связи для оператора, но сразу хочу предупредить, что какие-то вопросы будут освещены очень крупными мазками, какие-то моменты упомянуты вскользь, так как в рамках одного материала рассмотреть их все подробно невозможно. Важная оговорка об общих условиях ведения бизнесаЧто бы упростить обсуждение операторов, давайте исходить из нескольких допущений, которые в конечном итоге не очень далеки от истины. Перечислю их по порядку:

Как и любое осознанное упрощение, это не дает нам реальной картины мира, где-то оператор добивается большей эффективности на поставках оборудования и выгадывает пару процентов, какой-то оператор умеет привлечь людей за меньшие деньги и вдохновить их на работу. Но на круг их затраты в перечисленных областях плюс-минус одинаковы, выигрыш где-то компенсируется худшей работой в других аспектах. Для нашего рассказа эти моменты не так важны, вы можете узнать их и самостоятельно. Почему 2G-станции не так важны и почему операторы любят смартфоныКаждый оператор подсчитывает баланс для каждой базовой станции, это, если хотите, простейшая экономическая модель, которая показывает, насколько такая базовая станция выгодна и приносит деньги. В идеальном варианте каждая базовая станция должна приносить прибыль, например, это подход, который исповедуют операторы в США, и они не идут на территории, где нет постоянного, прогнозируемого спроса на их услуги. Вдоль дорог в США со связью, как правило, все не очень хорошо, а те же национальные парки отличает практически полное отсутствие связи, исключением становятся туристические островки с гостиницами, где баланс одной-единственной базовой станции всегда положителен, так как люди эксплуатируют ее по полной программе. В России операторы неохотно ставили станции вдоль федеральных трасс, так как у них отсутствовало подключение к электричеству, да и число проезжающих машин таково, что оно не оправдывает установку даже одной станции на несколько десятков километров дороги. Когда государство заставило операторов решать этот вопрос, они нашли выход в совместном строительстве таких станций и их совместной же эксплуатации, когда все расходы делятся в равных долях. К сожалению для операторов, базовые станции между собой не эквивалентны, наименьший доход приносят БС в стандарте 2G, чуть больше дают 3G-станции, а максимальный доход – станции 4G. Понятно, что и их себестоимость сильно отличается, но выгода, которую приносят 4G-станции, очевидна, это самый жирный кусок рынка. Проиллюстрировать это можно от обратного, посмотрите, какой ARPU у абонентов эконом-сегмента, в 2015 году это было 120 рублей. У всех операторов примерно 40-45% абонентов сегодня используют только голосовые услуги, у них отключена передача данных. При этом они не обязательно используют кнопочные телефоны, хватает и тех, кто покупает последние модели Galaxy или iPhone, но отключает передачу данных за ненадобностью, так как либо использует Wi-Fi, либо только звонит по своим смартфонам. Обратите внимание, что на картинке 44% абонентов приносят в выручке компании только 7%, эти абоненты не слишком выгодны. Конечно, эти абоненты могут использовать любые базовые станции, нельзя сказать, что они пользуются только 2G-станциями, хотя преимущественно это так для тех, кто сидит на кнопочных аппаратах (94% всей кнопки – это 2G-телефоны). Именно из-за этих абонентов в России не исчезают 2G базовые станции, а операторы вынуждены поддерживать их существование, вторая причина в М2М-решениях, которые также ориентированы на сети 2G. В США оператор AT&T весь 2016 год предупреждал абонентов с 2G-устройствами о том, что с 31 декабря 2016 года они не смогут ими пользоваться. И с января 2017 года эти устройства в сети AT&T не работают.

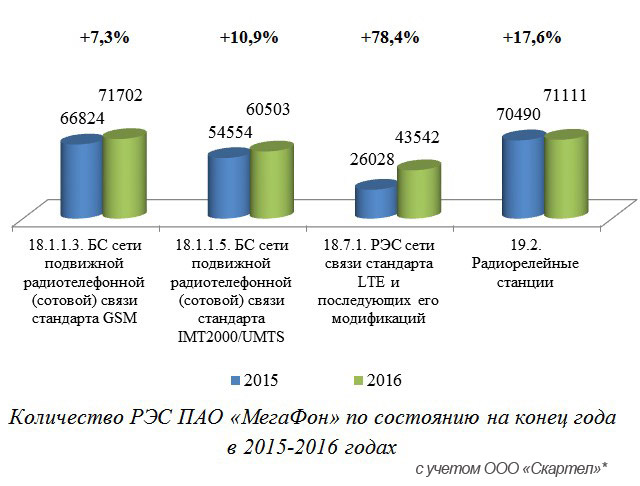

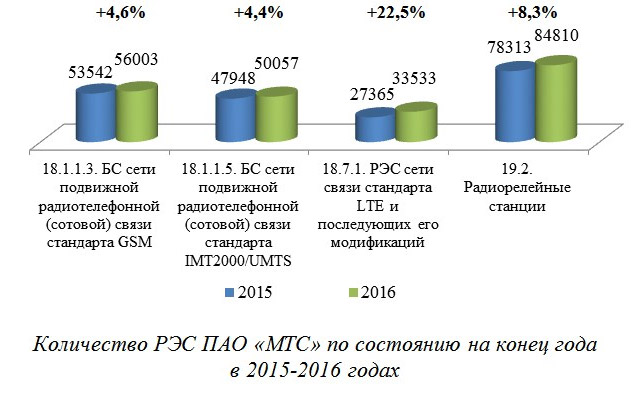

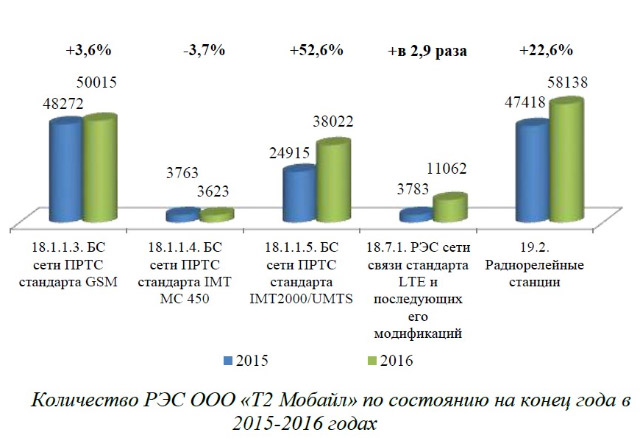

Почему в США такую сеть смогли отключить, а российские операторы не спешат это делать? Причина банальна и легко объяснима: первый оператор, что отключит базовые станции 2G, вызовет переток абонентской базы к конкурентам, пусть это и не отразится сильно на его доходах в моменте. Но все понимают, что 2G-абоненты рано или поздно станут пользоваться мобильным интернетом и другими благами цивилизации. Поэтому за них держатся и подталкивают в правильном направлении. Это осознанное движение. Обратите внимание, что для трети сегодняшних абонентов также все равно, какие базовые станции их обслуживают, традиционный рынок, что дает 43% выручки оператора, пользуется техническим трафиком, то есть их смартфоны загружают прогноз погоды, они пользуются мессенджерами и веб-услугами в ограниченном количестве. Их характеризует почти неосознанное потребление этих услуг. Скорость соединения для таких абонентов, равно как и другие параметры не играют роли, важен сам факт наличия соединения. Наконец, у нас остается треть абонентов, что приносит операторам половину выручки, на них операторы и ориентируются, попутно пытаясь превратить первые две категории абонентов в таких потребителей. И этот процесс постепенно идет. А теперь давайте взглянем на то, сколько базовых станций есть у каждого из операторов, здесь и далее данные Роскомнадзора на конец 2016 года.

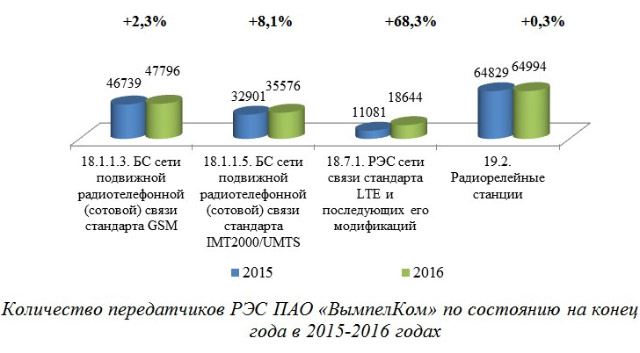

Вы уже знаете, что стоимость обслуживания, да и сама стоимость базовых станций разных стандартов отличается. Поэтому важно посмотреть, а какие именно станции у каждой компании и в каком количестве, вот соответствующие графики.

Например, мы можем сравнить Теле2 и Билайн, окажется что в стандарте 4G у Теле2 11000 станций против 18600 станций у Билайна. Несложно подсчитать, что затраты на содержание 4G-станций у Билайна выше, так как их банально больше. В других стандартах число станций у этих двух операторов примерно сравнимо. Если оценивать себестоимость услуги для этих двух операторов, то Билайн затрачивает больше денег на свою сеть, это не только покупка большего числа станций, но и больше затрат электричества на станцию, большее число человеко-часов на обслуживание и инсталляцию. Стоимость сети, состоящей из большего числа станций, заметно выше, то есть оператор несет большие затраты. Все это делается с одной единственной целью: повысить вероятность того, что в двух точках (дом и работа) у вас будет более качественная связь и вы выберете именно того оператора, что обеспечил лучшее покрытие и качество услуг. У МегаФона число базовых станций самое большое в России, тот же МТС заметно меньше, а Теле2 и Билайн отстают примерно на 75000 станций. Нетрудно подсчитать, что стоимость содержания сети для МегаФона заметно выше, чем для этих двух операторов. Но и количество «тяжелых» абонентов, тех, кто пользуется дорогими тарифными планами для передачи большого объема данных, также выше. В том же МТС пытаются соблюдать определенный баланс, то есть и строить сеть, и удерживать себестоимость на оптимальном уровне, выше, чем у Билайна и Теле2, но ниже, чем у МегаФона. В этой игре каждый оператор выбирает свой путь, например, тот же МегаФон старается построить самую большую сеть, то есть увеличить свои шансы на привлечение наибольшего числа абонентов, которым будут нужны высокие скорости передачи данных. Обратите внимание, что средний ARPU в 300 рублей говорит нам о том, что конкуренция на рынке максимальна и все операторы ограничены стоимостью услуг у своих соседей по рынку. Так, тот же МегаФон недополучает деньги от абонентов, так как расходы на содержание сети выше. В теории это означает, что абоненты получают большую скорость, лучшее покрытие сети, но они об этом либо не знают, либо не считают важным, так как сравнивают цены с другими операторами и радуются тому, что услуга дешевле, не понимая, что она соответствует уровню затрат оператора. Уникальность российского телеком-рынка в том, что формально выигрывают такие операторы, как Теле2 и Билайн, они меньше других инвестируют в инфраструктуру своих сетей, зато увеличивают затраты на маркетинг и продают худшие по размеру и покрытию сети, равно как и с меньшими скоростями доступа за большие деньги. Как вы видите, для операторов есть два ограничителя. Сверху это стоимость услуг на рынке, которая не может отличаться в разы или даже на десятки процентов, иначе начнется бегство абонентов к другим операторам. Снизу это себестоимость содержания сети, которая напрямую зависит от количества современных базовых станций, а также общего количества базовых станций (не говоря уже о магистральных сетях между городами). Увеличение размера сети всегда отрицательно сказывается на балансе отдельной базовой станции, звонки и передача данных распределяются по большему числу станций. С другой стороны, это автоматически означает то, что абонент получает лучшее покрытие сети и емкость. И если первый фактор он может как-то оценить, то наличие в сети других людей его мало волнует, его интересует только то, какова связь у него. Мы как потребители оцениваем операторов по своим субъективным впечатлениям, а стоимость услуг воспринимаем как самый важный параметр, почему-то приравнивая всех операторов к единому знаменателю и считая, что они одинаковы. Но это совсем не так. Получая сравнимые тарифы, необходимо помнить о различиях в размерах сетей, которые оказывают влияние в том числе и на ваш пользовательский опыт. В этом материале я постарался объяснить, как формируется себестоимость для оператора и почему у каждого из них разная стратегия. Кто выжимает все, что только возможно, из небольшой по размерам сети, а кто пытается на практике дать связь в максимальном количестве мест. Ссылки по темеПоделиться: Мы в социальных сетях: Есть, что добавить?! Пишите... eldar@mobile-review.com

|

Новости: 13.05.2021 MediaTek представила предфлагманский чипсет Dimensity 900 5G 13.05.2021 Cайты, имеющие 500 тысяч пользователей из России, должны будут открыть местные филиалы 13.05.2021 Amazon представила обновления своих умных дисплеев Echo Show 8 и Echo Show 5 13.05.2021 МТС ввел удобный тариф без абонентской платы - «МТС Нон-стоп» 13.05.2021 Zenfone 8 Flip – вариант Galaxy A80 от ASUS 13.05.2021 Поставки мониторов в этом году достигнут 150 млн 13.05.2021 Состоялся анонс модной версии «умных» часов Samsung Galaxy Watch3 TOUS 13.05.2021 Tele2 выходит на Яндекс.Маркет 13.05.2021 OPPO представила чехол для смартфона, позволяющий управлять устройствами умного дома 13.05.2021 TWS-наушники с активным шумоподавлением Xiaomi FlipBuds Pro 13.05.2021 В России до конца следующего года появится госстандарт для искусственного интеллекта 13.05.2021 ASUS Zenfone 8 – компактный флагман на Snapdragon 888 12.05.2021 Компания Genesis представила внешность своего первого универсала G70 Shooting Brake 12.05.2021 В России разработан высокоточный гироскоп для беспилотников 12.05.2021 В Россию привезли новую версию смарт-часов HUAWEI WATCH FIT, Elegant Edition 12.05.2021 Раскрыты ключевые особенности смартфона POCO M3 Pro 5G 12.05.2021 Honor 50: стали известны дизайн и другие подробности о смартфоне 12.05.2021 Чипсет Exynos 2200 от Samsung будет устанавливаться и в смартфоны, и в ноутбуки 12.05.2021 МТС начала подключать многоквартирные дома к интернету вещей 12.05.2021 iPhone 13 будет толще и получит более крупные камеры по сравнению с iPhone 12 12.05.2021 Xiaomi договорилась с властями США об исключении из чёрного списка 12.05.2021 Xiaomi выпустила обновлённую версию умного пульта Agara Cube T1 Pro 12.05.2021 Игровые ноутбуки с NVIDIA GeForce RTX 3050 Ti уже в России! 12.05.2021 Индийский завод Foxconn сократил производство в два раза 12.05.2021 Lenovo отказалась от очного участия в предстоящем в июне Mobile World Congress Подписка |