|

Новые модели:

Huawei Mate 30 Pro

Huawei Mate 30

iPhone 11

iPhone 11 Pro

iPhone 11 Pro Max

Samsung Galaxy Note10+

Samsung Galaxy Note10

Honor 8S

BQ 2818 ART XL+

BQ 1846 One Power

Xiaomi Mi A3

Huawei P smart Z

Huawei Y5 (2019)

Huawei P30 lite

Samsung Galaxy A80 (2019)

Новые обзоры:

Samsung Galaxy S10 Lite

Samsung A51

Panasonic TOUGHBOOK P-01K

HTC Wildfire E1 и E1 Plus

Redmi Note 8T

Vivo V17

Samsung A20s 2019

Oppo A9 2020

BQ Magic S

Philips S397

|

Apple скопировала «Тинькофф»: 10 фактов о кредитке Apple CardНа весенней презентации новых сервисов в Театре Стива Джобса компания Apple в сотрудничестве с крупным американским банком Goldman Sachs представила новый продукт — кредитную карту Apple Card. По сути, это обычная кредитка, имеющая как цифровую копию в приложении Wallet, так и физический вариант, выполненный из титана и имеющий привлекательный внешний вид. В конце августа Apple Card стала доступна для широкой аудитории, поэтому самое время рассказать вам о ней на просторах нашего ресурса.

Я смотрел мартовскую презентацию в режиме онлайн и искренне не мог понять ликования в зале, когда разговор заходил о бесплатном обслуживании, кэшбэке, об аналитике расходов в приложении и всяких советах, связанных с повышением финансовой грамотности. Ведь в России это все есть уже не только в «хипстерских» банках вроде «Рокетбанка» и «Тинькофф», но и в более консервативных вроде «Райффайзен» и «Альфабанка». Но оказалось, что мы в плане клиентского сервиса в банковской сфере если и не впереди всей планеты, то США обгоняем точно. Причем на несколько лет и не только по бесконтактным платежам. В этом материале мы не только поговорим о том, что предлагает Apple Card американцам, но и сравним с российскими реалиями. Сервис Apple Card доступен только жителям США, и это кредиткаЭто совершенно очевидный факт, и начать я решил именно с него. Выпуск Apple Card доступен только жителям США старше 18 лет. Представиться таковым и оформить карту жителю России, даже будучи в США, не выйдет, так как потребуется номер социального страхования и постоянное место проживания. Может быть, когда-нибудь Apple и решит выйти с этим продуктом в другие страны, в том числе в Россию, но пока об этих планах ничего не известно.

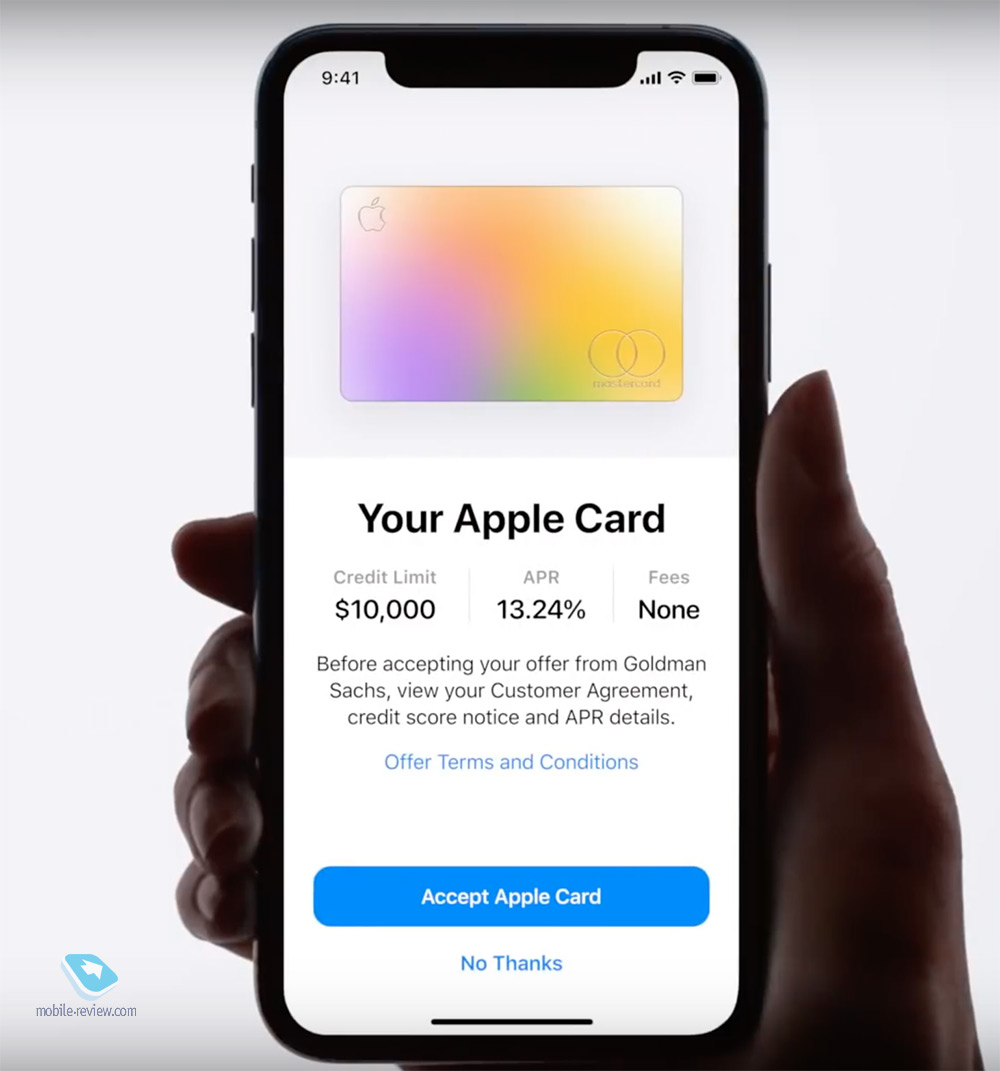

Источник: 9to5mac.com Существует только «кредитный» вариант Apple Card, где пользователю предлагается тратить не собственные деньги, а деньги банка. Варианта, при котором на карте будут лежать и расходоваться собственные средства, нет. Процент за пользование кредитом составляет от 13% до 24% в зависимости от кредитной истории владельца. Сумма кредитного лимита и процентной ставки отображается после заполнения всех данных. Пользователь может как согласиться с этими условиями, так и отказаться от получения Apple Card.

Apple Card — это то, чего не хватало в связке Apple Pay и Apple CashДля тех, кто запутался в финансовых сервисах Apple, объясню подробнее. Apple Pay — это платежный сервис, который позволяет привязать к смартфону, часам, планшету или компьютеру карту любого поддерживаемого банка и оплачивать покупки при помощи этих девайсов. Как офлайн через банковские терминалы с поддержкой NFC, так и онлайн на сайтах и в приложениях с совместимым с Apple Pay онлайн-эквайрингом.

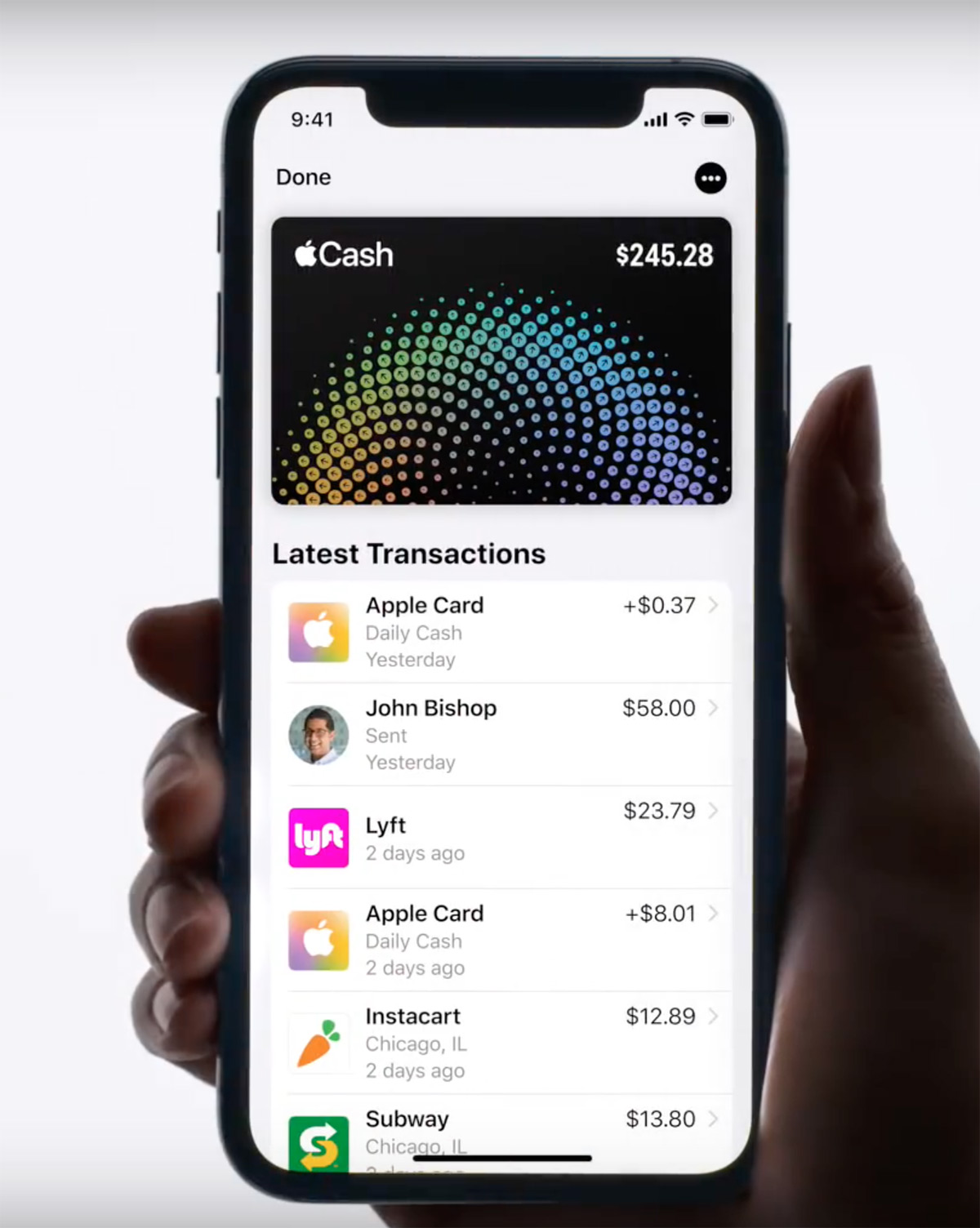

Apple Cash — встроенная в iMessage виртуальная банковская карта, которая позволяет отправлять и принимать деньги прямо в мессенджере, как обычные сообщения. Полученные средства можно использовать при оплате через Apple Pay или выводить на другую карту или банковский счет. В данный момент сервис доступен только в США.

Источник: 9to5mac.com Apple Card — полноценная виртуальная банковская карта, которой можно пользоваться при оплате покупок через Apple Pay, а также физический вариант для оплаты в тех местах, где бесконтактная оплата не поддерживается.

По сути, в Apple сделали собственный финансовый инструмент, которым можно платить везде, где принимают банковские карты, без каких-либо ограничений. Хотя, конечно, в американских реалиях не помешала бы и фирменная чековая книжка с логотипом-яблочком. Кто знает, может быть, в будущем и ее добавят. Высокий и ежедневный кэшбэкОдно из главных конкурентных преимуществ Apple Card на американском рынке — это кэшбэк с покупок. То есть периодическое вознаграждение (в реальных деньгах, а не каких-нибудь баллах и бонусах) пользователю за оплату покупок с использованием карты. Думаю, если вы активно пользуетесь банковскими картами, то про кэшбэк знаете — его в России не предоставляют только самые ленивые банки.

Так вот, в случае Apple Card кэшбэк составляет от 1% до 3%, и вот от чего он зависит:

Причем этот кэшбэк начисляется не на кредитную Apple Card, а на виртуальную дебетовую карту Apple Cash, то есть превращается в собственные средства, а не смешивается с кредитными.

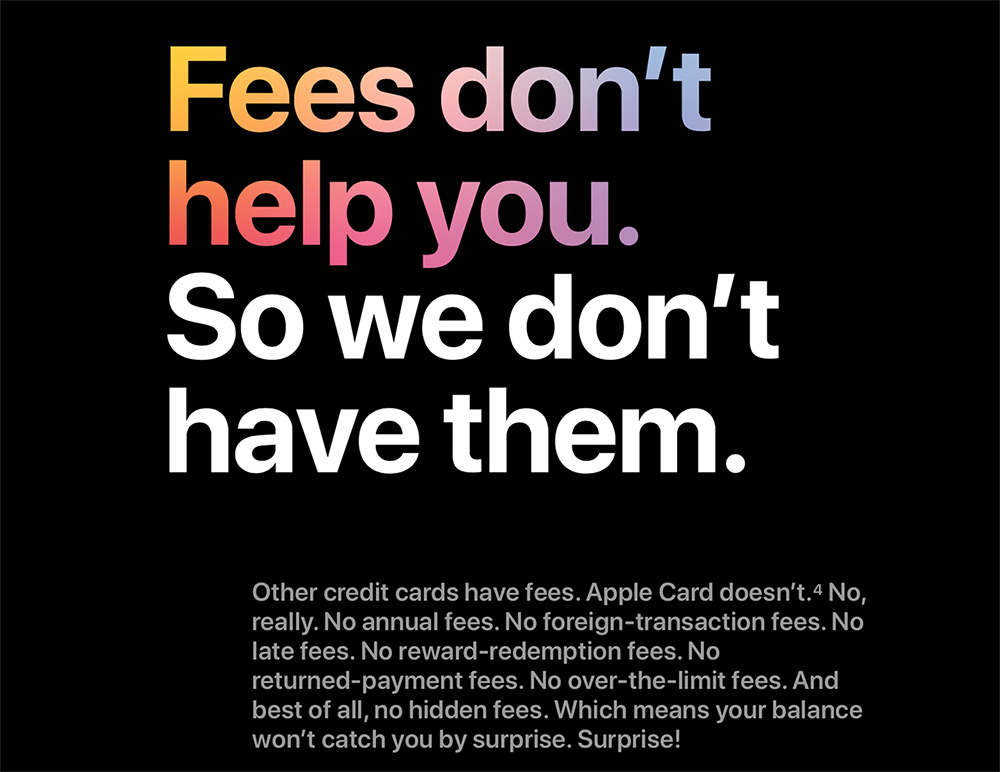

В целом, размер кэшбэка сопоставим с условиями множества российских банков. Большинство из них предоставляют кэшбэк 1% на все покупки, а также повышенный, например, 5%-й, на особые категории покупок или при покупках в определенных магазинах-партнерах. Условия у всех банков разные, но общий принцип точно такой же. Но тут есть одно серьезное преимущество, которое стоит перенять российским банкам. И это Daily Cash, то есть кэшбэк, который начисляется ежедневно. В России банки чаще всего начисляют вознаграждение один раз в месяц, а не каждый день. Так что в чем-то Apple все-таки удалось вырваться вперед. Никаких скрытых платежей и штрафов за просрочку платежаСуществует мнение, что только в России (и странах постсоветского пространства) бизнес стремится «обмануть» невнимательного клиента дополнительными условиями мелким шрифтом, а вот на Западе все честно и открыто. Как бы не так, иначе зачем бы Apple было посвящать этому целый абзац текста, причем такой эмоциональный:

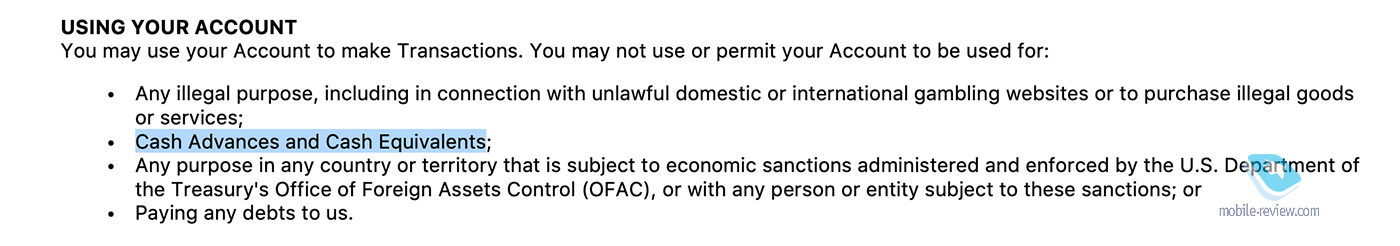

В общем, Apple выставляет свою честность и открытость в качестве конкурентного преимущества. Посмотрим, не появится ли в ближайшие несколько месяцев новостей о судебных разбирательствах, потому что заявление на самом деле довольно громкое. Да и нюансы все же есть, о них – в следующем пункте. Но и никаких криптовалют и других виртуальных денегВ пользовательском соглашении с банком Goldman Sachs перечислен ряд ограничений и запретов при использовании Apple Card. Так, например, запрещено покупать обычные и криптовалюты, игровые фишки в казино, лотерейные билеты или делать ставки на тотализаторах. И если с «криптой» все более-менее логично, так как она до сих имеет непростой правовой статус, то почему честный американец не может купить рубли или евро, расплатиться в казино Лас-Вегаса, поставить на любимую бейсбольную команду или участвовать в лотерее, непонятно.

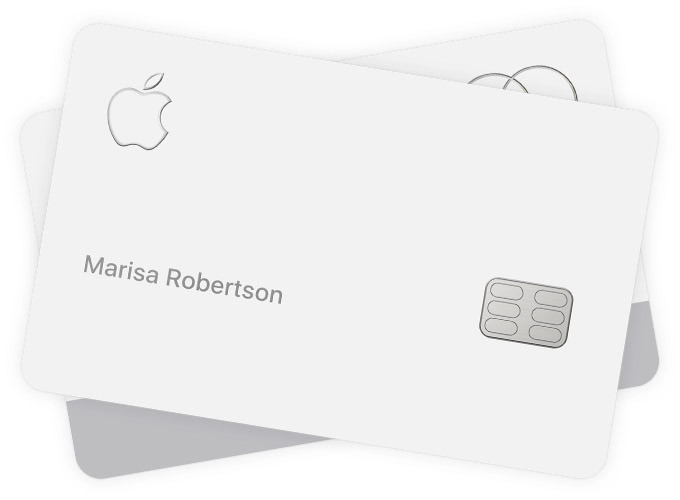

Источник: goldmansachs.com Титановая Apple Card — это малофункциональный кусок металлаС точки зрения дизайна физическая карта выглядит действительно привлекательно. Это тонкий кусок титана, где на лицевой стороне выгравированы логотип Apple и имя владельца карты, а на обратной — логотипы MasterCard и Goldman Sachs. У карты есть чип и магнитная полоса для оплаты в терминалах, а вот NFC (привет, Xiaomi!) у физического варианта Apple Card нет. Предполагается, что для бесконтактной оплаты вы будете использовать iPhone.

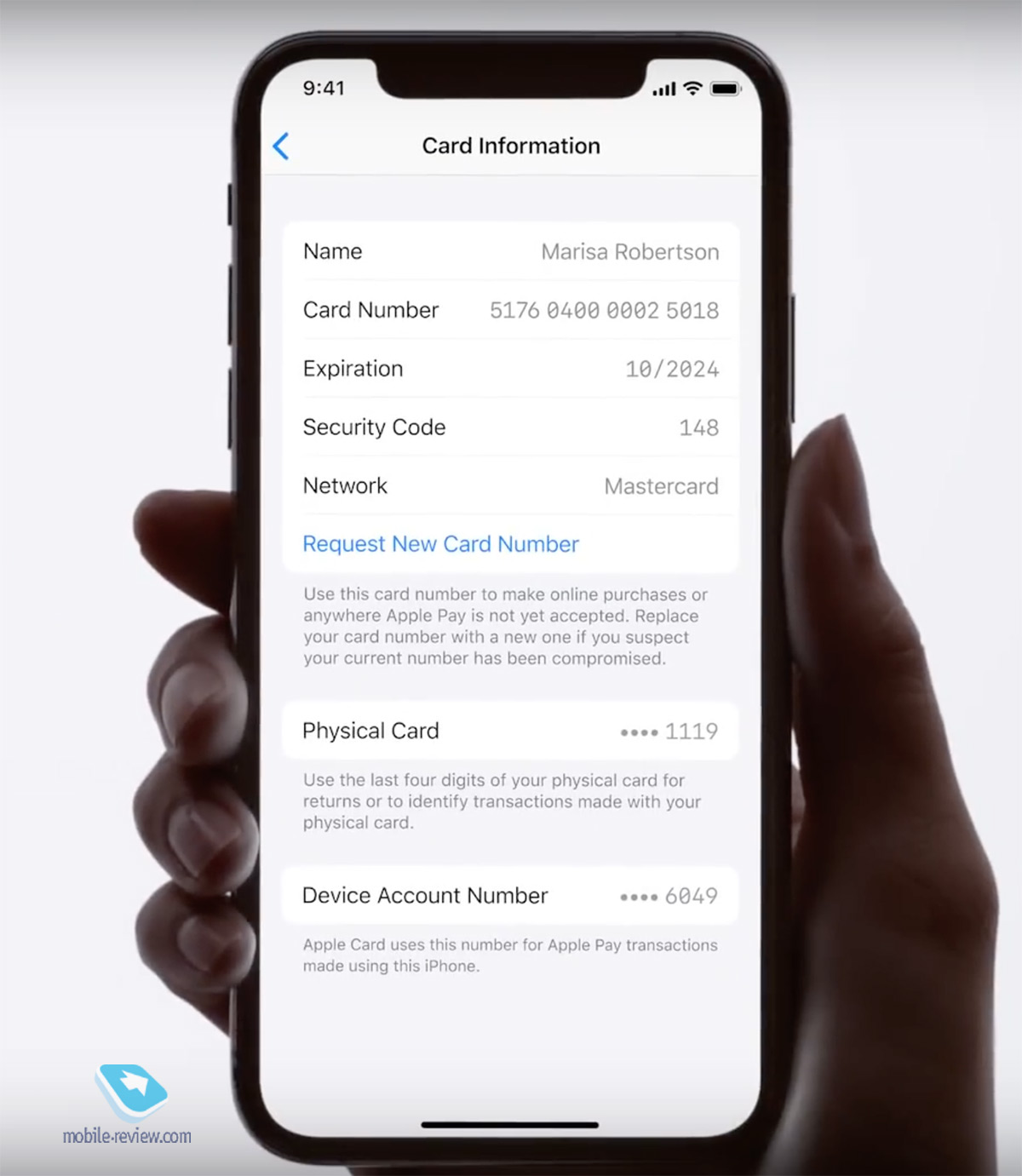

Привычных номера карты и CVC кода на карте тоже нет — при необходимости их можно сгенерировать в приложении Wallet. Эти данные динамические, что обеспечивает дополнительный уровень безопасности. Этот опыт постепенно начинают перенимать и наши банки, например, недавно такая лимитированная и тоже металлическая карта без номера появилась у банка «Тинькофф». Думаю, остальным банкам тоже стоит перенимать этот опыт.

Таким образом, у Apple Card есть три разных номера карты:

А вот простого и понятного российским пользователям PIN-кода у карты технически не предусмотрено. Западные ресурсы уже прогнозируют сложности с оплатой физической картой за пределами США. Физическая карта еще и «капризна» в использованииВместе с официальным запуском Apple Card для всех желающих на сайте техподдержки Apple появился целый раздел с рекомендациями по использованию физической карточки. Оказалось, что она довольно «капризна» и при обращении с ней необходимо учитывать несколько нюансов. Во-первых, не рекомендуется контакт Apple Card с твердыми поверхностями или материалами, в том числе с другими банковскими картами. Apple прямо так и пишет:

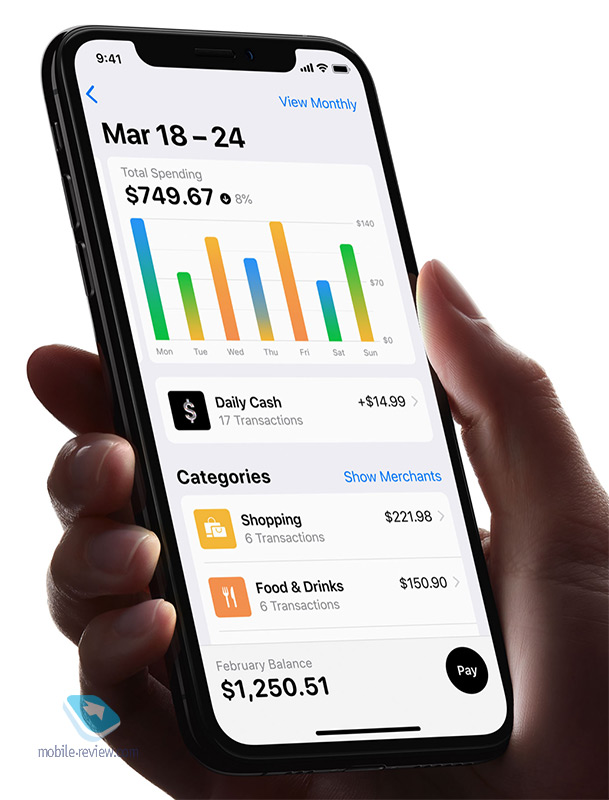

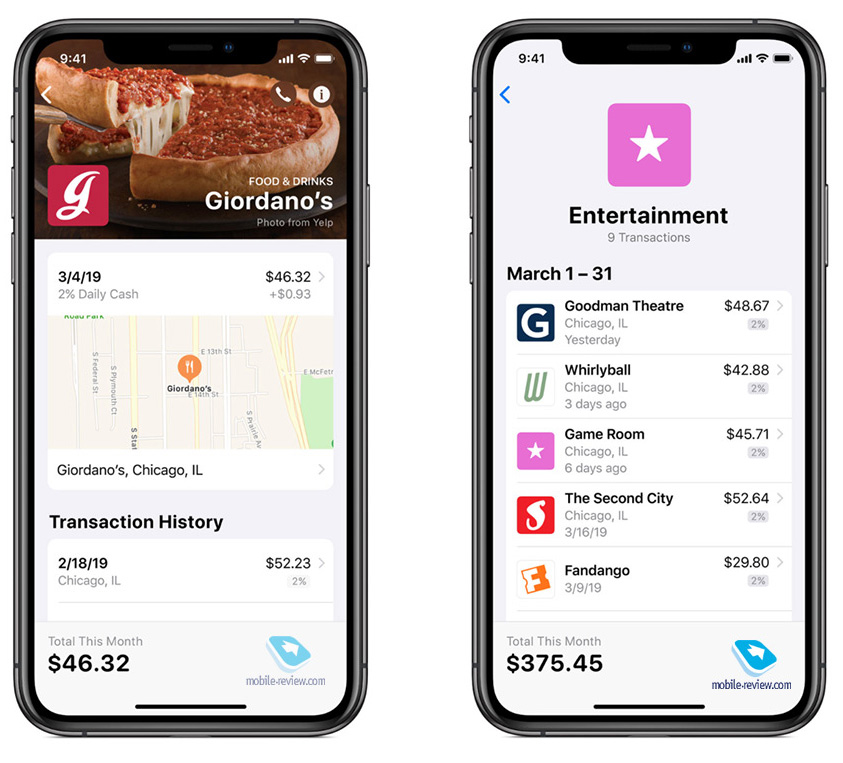

Источник: imore.com Во-вторых, Apple не рекомендует класть титановую карту в кошельки из кожи или джинсовой ткани, так как они В-третьих, протирать Apple Card рекомендуется только Впрочем, эти рекомендации уже стали поводом для многочисленных шуток и подколок. И да, действительно непонятно, почему вместе с Apple Card до сих пор не предлагается купить какой-нибудь фирменный чехольчик из «безопасных» для карты материалов за $49-99 в комплекте с чистящим средством. После подставки для монитора за $999 это было бы как минимум логично. Аналитика трат и поддержкаЕще одним преимуществом Apple Card купертиновцы называют красивую и понятную аналитику расходов по карточке. Цветные графики, данные об операциях, в том числе с геолокацией магазинов, простая и понятная калькуляция кредитных платежей с указанием процентов за пользование деньгами банка. Вероятно, для Америки с ее ультраконсервативной банковской системой это и выглядит инновационно, но в России практически все то же самое есть в каждом банковском приложении.

Единственное, что мне действительно понравилось, — это возможность самостоятельно выбрать комфортный платеж по кредиту, причем он может быть даже нулевым. А расчетный день — это последний день каждого месяца. Если пополняешь карту на всю сумму долга, то проценты не начисляются, а если платишь меньше или вообще ничего, то калькулятор показывает размер начисленных процентов. Поддержка по Apple Card работает круглосуточно и интегрирована во встроенный iMessage. У нас это все уже естьApple Card действительно не предлагает никаких серьезных нововведений, которые могли бы заинтересовать жителя России. Кэшбэк, красивая аналитика, простота и понятность в мобильных приложениях, и круглосуточная поддержка через чат, бесплатное обслуживание и дистанционный выпуск карты — все это мы уже имеем, пользуясь услугами тех или иных банков. Разница лишь в деталях, но смысл тот же. В названии материала присутствует название банка «Тинькофф», но лишь потому, что он одним из первых начал продвигать те «плюшки», которые только в 2019 году были реализованы Apple совместно с Goldman Sachs. Так что переживать из-за отсутствия Apple Card в России точно не стоит, ничего нового мы бы все равно от нее не получили. Зачем это нужно Apple?Apple продолжает планомерно подсаживать пользователей на свои продукты и перекрывать «пути отхода» из своей экосистемы. И Apple Card — это купертиновская «игла» нового поколения. Сервис простой, понятный, красивый и удобный. А значит, привыкнуть к нему будет легко, учитывая, что продукт в американских реалиях действительно выглядит интересно. Но чтобы продолжать пользоваться Apple Card, вам нужно продолжать пользоваться iPhone, и никак иначе. Задумав поменять iPhone на Android-аппарат, вы будете вынуждены отказаться от Apple Card и перед этим погасить все свои долговые обязательства. Раньше при выходе из экосистемы Apple речь шла о потере или неудобствах, связанных в основном с цифровыми данными: приобретенные софт, музыка, фильмы, хранящиеся в облаке файлы. Позже к этому добавилась зависимость от гаджетов, например, отказавшись от iPhone, приходится отказываться и от Apple Watch, так как часы не работают ни с чем, кроме смартфонов Apple. Теперь привязанность к экосистеме выходит на новый уровень — к зависимости от контента и гаджетов добавляется еще и финансовая, которая ментально сильнее. Исходя из этого, новый карточный сервис позитивно отразится на показателях Lifetime Value на американском рынке, ведь это, по идее, должно сократить количество «свитчеров», приобретающих Android-устройства взамен iPhone. Честно ли это по отношению к пользователям? Что ж, насильно получать Apple Card никто не заставляет. ЗаключениеApple Card — безусловно, любопытный продукт, который дает американцам множество «плюшек», недоступных ранее ввиду консервативности банковского рынка. К тому же всегда интересно, когда компания заходит на новый для себя рынок и пытается наложить на существующий уклад новое видение. Но насколько успешен будет этот продукт и будет ли компания выводить его на зарубежные рынки, мы узнаем лишь по прошествии времени. Поделиться: Мы в социальных сетях: Есть, что добавить?! Пишите... eldar@mobile-review.com

|

Новости: 13.05.2021 MediaTek представила предфлагманский чипсет Dimensity 900 5G 13.05.2021 Cайты, имеющие 500 тысяч пользователей из России, должны будут открыть местные филиалы 13.05.2021 Amazon представила обновления своих умных дисплеев Echo Show 8 и Echo Show 5 13.05.2021 МТС ввел удобный тариф без абонентской платы - «МТС Нон-стоп» 13.05.2021 Zenfone 8 Flip – вариант Galaxy A80 от ASUS 13.05.2021 Поставки мониторов в этом году достигнут 150 млн 13.05.2021 Состоялся анонс модной версии «умных» часов Samsung Galaxy Watch3 TOUS 13.05.2021 Tele2 выходит на Яндекс.Маркет 13.05.2021 OPPO представила чехол для смартфона, позволяющий управлять устройствами умного дома 13.05.2021 TWS-наушники с активным шумоподавлением Xiaomi FlipBuds Pro 13.05.2021 В России до конца следующего года появится госстандарт для искусственного интеллекта 13.05.2021 ASUS Zenfone 8 – компактный флагман на Snapdragon 888 12.05.2021 Компания Genesis представила внешность своего первого универсала G70 Shooting Brake 12.05.2021 В России разработан высокоточный гироскоп для беспилотников 12.05.2021 В Россию привезли новую версию смарт-часов HUAWEI WATCH FIT, Elegant Edition 12.05.2021 Раскрыты ключевые особенности смартфона POCO M3 Pro 5G 12.05.2021 Honor 50: стали известны дизайн и другие подробности о смартфоне 12.05.2021 Чипсет Exynos 2200 от Samsung будет устанавливаться и в смартфоны, и в ноутбуки 12.05.2021 МТС начала подключать многоквартирные дома к интернету вещей 12.05.2021 iPhone 13 будет толще и получит более крупные камеры по сравнению с iPhone 12 12.05.2021 Xiaomi договорилась с властями США об исключении из чёрного списка 12.05.2021 Xiaomi выпустила обновлённую версию умного пульта Agara Cube T1 Pro 12.05.2021 Игровые ноутбуки с NVIDIA GeForce RTX 3050 Ti уже в России! 12.05.2021 Индийский завод Foxconn сократил производство в два раза 12.05.2021 Lenovo отказалась от очного участия в предстоящем в июне Mobile World Congress Подписка |